Encore un truc à payer ? 😨 On en a déjà parlé sur ce blog, mais la clé d’un investissement réussi, c’est l’anticipation des coûts. Encore faut-il savoir à quoi s’attendre ! En tant que LMNP, vous connaissiez l’impôt sur le revenu, le régime réel, le régime...

Fiscalité immobilière : comment ça marche ?

L’immobilier concerne chacun d’entre nous.

Vous pouvez être…

- Propriétaire de votre résidence principale

- Locataire d’un appartement

- Bailleur d’un logement

- Ou encore en quête d’investissement

Eh bien, de près ou de loin, l’immobilier fait partie de votre vie.

Mais s’il y a bien un point qui en fait stresser plus d’un, ce sont les impôts.

Et je vous comprends !

La France détient la palme de la fiscalité la plus complexe.

A moins d’être expert-comptable, maitriser la fiscalité n’est pas à la portée de tous. Elle change régulièrement en fonction des Lois. Les barèmes d’imposition évoluent tous les ans…

Pourtant, c’est primordial de comprendre la fiscalité immobilière pour choisir le meilleur régime fiscal : celui qui vous permettra au final de payer le moins d’impôts sur vos revenus locatifs.

Je frissonne toujours en voyant un courrier dans ma boîte au lettre estampillé du logo des finances publiques.

En général, ce n’est pas pour m’annoncer qu’ils me doivent de l’argent !

Personne n’a envie de payer plus de taxes. Personne n’a envie de se faire avoir.

Mais pour ça, il faut être bien informé !

Alors, pour choisir au mieux votre manière d’investir, pour éviter les mauvaises surprises et même bénéficier d’avantages fiscaux, j’ai rédigé un guide sur la fiscalité immobilière juste pour vous.

Au programme :

- Location meublée : comprendre différents régimes d’impositions.

- Exemples de calculs pour le régime BIC ou réel.

- Les différences clés entre le LMNP et le LMP.

- Location nue : comment sont imposés vos revenus locatifs ?

- Comment calculer sans erreur votre plus-value et les taxes lors de la revente ?

En BONUS à la fin de cet article, je vous donnerai le lien pour télécharger le simulateur sur la fiscalité immobilière. Finis la prise de tête avec les calculs, rentrez vos données et le simulateur calcule et compare pour vous les impôts selon chaque régime fiscal.

1. Vous louez votre bien immobilier : vide ou meublé ?

Si vous avez décidé de vous lancer dans la location de biens immobiliers, un choix s’est nécessairement présenté à vous. Vais-je proposer mon bien vide ou meublé ? En dehors de vos préférences personnelles, cette décision impacte directement votre régime fiscal. Les loyers que vous percevrez seront imposés différemment.

- En meublé, la catégorie d’imposition est celle des bénéfices industriels et commerciaux (BIC).

- En vide, la catégorie d’imposition est celle des revenus fonciers.

Cette différenciation a son importance pour la fiscalité. On voit tout ça ensemble.

2. Location meublée : les différents régimes d’imposition

Déjà, petit rappel sur la location meublée. Attention, il ne suffit pas de mettre trois assiettes au milieu du salon. Meubler oui, mais meubler bien. La loi impose d’ailleurs une liste des éléments que doit contenir une location meublée.

Bien respecter ces conditions permet d’éviter une requalification du bail en location vide (ce qui aurait une incidence sur votre catégorie d’imposition et donc sur votre fiscalité).

Comme je l’ai dit, une telle location relève d’une activité commerciale et entre ainsi dans la catégorie des bénéfices industriels et commerciaux. Cette qualification impose que la location soit faite à titre habituel et non pas à titre occasionnel.

Si vous louez votre bien immobilier toute l’année, pendant plusieurs années, il s’agit d’une location à titre habituel.

Si vous louez une fois pendant 2 mois, puis plus jamais, c’est à titre occasionnel.

Vous avez rempli ces deux critères ?

- Logement contenant les meubles nécessaires

- Location proposée à titre habituel

Parfait, vous relevez d’une activité commerciale. Voyons ensemble quelles solutions fiscales s’offrent à vous.

2.1. Régime d’imposition n°1 : le régime micro BIC

Afin de profiter du régime d’imposition micro BIC, les revenus issus des loyers que vous percevez grâce à votre bien immobilier ne doivent pas dépasser 77 700 euros par an sur l’année précédente ou l’avant-dernière année.

Dès lors, vous bénéficiez du régime suivant :

- Vous profitez d’un abattement de 50 % sur votre chiffre d’affaires (vos revenus locatifs)

- Vos obligations comptables sont très allégées

- Pas de déclaration des charges, donc impossibilité de les déduire de vos revenus locatifs

Exemple : Vous possédez un appartement que vous louez meublé pour un loyer de 800 € par mois. Annuellement vos revenus locatifs s’élèvent donc à 800 x 12 = 9 600 €. Afin de déterminer la base sur laquelle vous allez être imposé, vous appliquez l’abattement de 50% sur ce montant. 9 600 x 50 % = 4 800 €. Ainsi, grâce à l’abattement, au lieu d’être imposé sur les 9 600 €, vous ne serez imposé que sur les 4 800 €.

À noter que l’abattement minimal applicable est de 305 €.

En résumé :

Votre résultat imposable = votre chiffre d’affaires diminué d’un abattement de 50%.

2.2. Régime d’imposition n°2 : le régime réel

Vous dépassez le plafond du régime micro BIC (77 700 euros par an) ? Vous voilà assujetti au régime réel. Je vous explique ce qui change.

Ici, pas d’abattement, mais une déclaration de toutes les charges reliées à votre investissement immobilier locatif. Une fois que les charges ont été déduites des loyers que vous percevez, le total imposable baisse, donc votre impôt aussi.

Exemple : Vous possédez deux logements dans un immeuble, que vous louez meublés pour un loyer de 900 € chacun. Le total annuel des loyers s’élève à 21 600 €. C’est votre revenu.

Pendant l’année, vous avez changé des meubles de salon du 1er logement, ce qui vous a coûté 700 €. Et, manque de chance, il fallait aussi refaire la cuisine du 2nd logement, ce qui vous a coûté la coquette somme de 4 000 €.

Heureusement, avec le régime réel, vous pouvez fiscalement déduire ces dépenses !

21 600 – 4 700 = 16 900 €. Au lieu d’être imposé sur 21 600 € de revenus, vous n’êtes imposé que sur 16 900€.

Pour ne pas vous tromper dans les différents calculs sur la fiscalité, j’ai conçu avec un expert-comptable un simulateur sous Excel, le plus complet et facile d’utilisation du marché.

Vous saisissez vos données sur la location et le simulateur calcule pour vous les différents impôts à payer en fonction du régime BIC ou réel.

Voici à quoi ressemble ce simulateur de rendement locative :

Pour le télécharger gratuitement, c’est par ici.

2.3. Loueur professionnel ou non-professionnel, quelle différence ?

LMP, LMNP… vous avez lu pas mal de choses avant de vous lancer dans un investissement, et ces petites lettres reviennent régulièrement. D’un point de vue fiscal, elles ont leur importance.

- LMP : location meublée professionnelle

- LMNP : location meublée non professionnelle

Comment savoir si je fais partie des loueurs professionnels ?

C’est simple, vous devez respecter deux conditions. Ces conditions sont cumulatives, les deux doivent être remplies. Le code général des impôts (en son article 155) nous éclaire :

- Vos recettes locatives annuelles doivent être supérieures à 23 000 €. Le calcul prend en compte l’ensemble des membres du foyer fiscal.

- Vos recettes locatives vous génèrent plus de revenus que votre activité principale.

D’accord… mais ça change quoi ?

Les deux conséquences fiscales principales de cette distinction portent sur les déficits et sur les plus-values :

| LMNP | LMP | |

| Conséquence sur les déficits | Possibilité de reporter les déficits (charges supérieures aux revenus) mais uniquement sur le revenu locatif | Possibilité d’imputer les déficits sur le revenu global |

| Conséquence sur les plus-values | En cas de cession, les plus-values réalisées sont soumises au régime des plus-values des particuliers | En cas de cession, les plus-values réalisées sont soumises au régime des plus-values professionnelles |

Pour en savoir plus, consultez notre article dédié : « Pourquoi le régime LMP vous permet de payer beaucoup moins d’impôts ? »

3. Location nue ou vide : comment sont imposés vos revenus locatifs ?

3.1. Régime d’imposition n°1 : le régime micro foncier

Le régime micro foncier fonctionne sensiblement de la même manière que le régime micro BIC. Le plafond est fixé à 15 000 € par an de revenus locatifs. Au-delà, vous sortez du régime micro foncier.

Vous profitez d’un abattement de 30% sur vos revenus issus de la location.

3.2. Régime d’imposition n°2 : le régime réel

Si vous avez bien suivi, le régime réel consiste en une déduction des charges que vous supportez, des loyers que vous touchez. Il n’y a donc pas d’abattements ici.

Comme j’aime vous surprendre, cette fois-ci ce ne sont pas toutes les charges qui sont déductibles, mais seulement une liste limitative prévue par la loi . En voici quelques exemples :

- Les primes d’assurance

- Les dépenses liées à l’entretien de l’immeuble supportées par le propriétaire

- Les frais de gestion supportés par le propriétaire

4. Vous vendez votre bien immobilier : comment profiter au mieux de vos bénéfices

Aaah la plus-value… L’agent immobilier vous annonce le prix du marché, bien plus élevé qu’à l’époque où vous avez acheté votre résidence. Grâce à la vente, vous allez gagner plus d’argent que le montant au départ lors de l’acquisition. Vous êtes content. Très content même.

Alors oui, c’est une excellente nouvelle. Mais tout à coup, vous entendez le mot « taxe sur les plus-values immobilières ». Le fait de générer des plus-values entraîne effectivement des conséquences fiscales. On ne panique pas et on continue de lire l’article.

4.1. Vous vendez votre résidence principale

Trois petits mots magiques : pas de taxes. Les plus-values réalisées sur la vente de votre résidence principale sont exonérées d’impôt.

Une condition doit tout de même être remplie pour profiter de cette exonération de taxes :

- Soit vous habitez toujours votre résidence principale au moment de la vente

- Soit vous quittez votre résidence principale puis la vendez dans un délai raisonnable (1 an en général)

4.2. Vous vendez votre résidence secondaire ou votre investissement immobilier locatif

Vous avez acheté un logement pour réaliser un investissement immobilier locatif et vous construire un patrimoine, mais après plusieurs années, vous décidez de le revendre. Vous vous inquiétez de la fiscalité applicable à votre situation.

1ère étape : le calcul de la plus-value nette

Vous avez fait l’acquisition d’un logement au prix de 150 000 € il y a 10 ans. Après avoir fait quelques recherches sur les ventes immobilières, vous constatez que le prix du marché pour le même type de bien est aujourd’hui de 190 000 €. Vous réalisez la vente à ce prix.

Votre plus-value brute : 190 000 – 150 000 = 40 000 €.

Votre plus-value nette : Il faut déduire les charges potentielles (frais de notaires, travaux, prix des diagnostics, etc.). Pour simplifier notre exemple, nous estimerons les charges à 10 000 €, ce qui nous donne une plus-value nette de 30 000 €.

Ça vous refroidi peut-être un peu, mais j’ai quand même une (bonne) surprise.

2ème étape : la baisse de votre base imposable grâce aux abattements !

Quand on parle fiscalité, on aime bien entendre le mot abattement. Beaucoup plus que le mot taxes en tout cas. Plus vous détenez votre bien immobilier depuis longtemps, plus l’abattement est intéressant. Le pourcentage d’abattement s’applique cumulativement pour chaque année de détention qui s’ajoute. Un petit tableau, ça vous dit ?

| Durée de détention | Abattement applicable impôt sur le revenu | Abattement applicable prélèvements sociaux |

| Moins de 6 ans | 0 % | 0 % |

| Entre 6 et 21 ans | 6 % | 1,65 % |

| Pour la 22ème année | 4 % | 1,6 % |

| Au-delà de 22 ans | Exonération d’impôts | 9 % |

| Au-delà de 30 ans | Exonération d’impôts | Exonération d’impôts |

Dans notre exemple, vous vendez votre bien après 10 ans de détention. Vous bénéficiez donc :

- D’un abattement pour l’impôt sur le revenu de 6 % x 5 = 30 %, donc 9 000 €.

- D’un abattement pour les prélèvements sociaux de 1,65 % x 5 = 8,25 %, donc 2 475 €.

30 000 – 9 000 – 2 475 = 18 525 € ! C’est votre nouvelle base d’imposition. C’est quand même mieux que 30 000, non ?

Promis, les calculs sont bientôt terminés. Il nous reste à appliquer l’impôt sur notre base.

3ème étape : les taxes appliquées sur votre plus-value nette

Votre plus-value nette est soumise à 2 impôts :

- L’impôt sur le revenu (taux de 19%)

- Les prélèvements sociaux (taux de 17,2%)

En appliquant ces deux impôts (taux total de 36,2%) sur votre base imposable de 18 525 €, on obtient 6 706,05€. C’est le montant d’impôts que vous allez payer sur vos 30 000 €.

Et voilà ! Votre plus-value finale après imposition s’élève donc à 23 293,95 euros.

Plus vous garderez votre acquisition immobilière longtemps, plus la fiscalité sur les plus-values sera intéressante lors de la vente.

5. Les autres impôts immobiliers

5.1. L’impôt sur la fortune immobilière (IFI)

Investissement après investissement, vous avez créé un important patrimoine immobilier ? Attention aux conséquences fiscales. Dès que la valeur nette de votre patrimoine immobilier dépasse 1 300 000 euros au 1er janvier de l’année d’imposition, vous êtes redevable de l’impôt sur la fortune immobilière.

L’impôt sur la fortune immobilière concerne, entre autres :

- Les immeubles bâtis que vous possédez, comme des logements

- Les immeubles non bâtis, comme des terrains

- Les immeubles à construire, dès lors que la construction est en cours durant l’année d’imposition

Le taux varie de 0,5 % dès 800 001 euros, jusqu’à 1,5% au-delà de 10 000 000 d’euros.

5.2. La taxe foncière

La taxe foncière doit être réglée par les propriétaires de biens bâtis (on parle d’ailleurs de taxe foncière sur les propriétés bâties), et ce chaque année. Il s’agit d’un impôt local.

Et voilà, vous en savez un peu plus sur la fiscalité immobilière.

Que vous ayez envie de procéder à la vente de votre résidence, de louer votre logement ou juste d’approfondir vos connaissances, j’espère vous avoir fourni quelques clefs de compréhension dans ce vaste domaine qu’est la fiscalité immobilière.

6. Simulateur sur la fiscalité immobilière :

Etant moi-même investisseur, j’ai conçu un simulateur de rentabilité locative avec un expert-comptable : vous pourrez ainsi piloter et suivre avec finesse vos investissements même sans connaissance fiscale !

Remplissez simplement les données de votre location et laissez le simulateur calculer pour vous :

- Tous les frais d’acquisition : frais de notaire, frais bancaires (+ tableau d’amortissement).

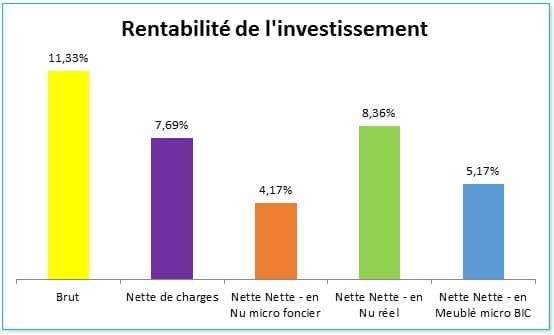

- Les rendements bruts / nettes de charges / nettes-nettes.

- Votre imposition globale tenant compte de votre situation (célibataire, marié), du nombre d’enfants, de votre TMI.

- Votre imposition sur vos revenus fonciers : comparez facilement les différents régimes fiscaux entre eux (location nue ou meublée / micro foncier / micro BIC / réel) et analysez où vous pouvez faire des économies d’impôts.

C’est à ce jour le simulateur le plus complet et facile d’utilisation (il fonctionne sous Excel).

Plus de 47 000 propriétaires l’ont déjà téléchargé.

Il est gratuit et téléchargeable depuis mon blog.

En le téléchargeant, vous aurez ainsi des réponses précises à vos questions :

- Est-ce rentable ?

- Combien ça va me coûter tous les mois ?

- Quel est le régime fiscal le plus adapté à ma situation ?

- De combien je peux réduire mon impôt ?

Bonne simulation 😉

SCI et LMNP font-ils bon ménage ?

D'un côté, on vous martèle que faire de la location meublée est un puissant levier pour booster votre rentabilité. De l'autre, votre notaire vous rabâche sans cesse que vous devriez investir en société pour faciliter la transmission de votre patrimoine ! Quand est-il...

Nouvelle imposition LMNP : quels sont les seuils à respecter ?

😰 Et si la niche fiscale airbnb disparaissait ? La chasse aux locations airbnb a commencé ! La location meublée de tourisme dérange, et pour cause : la crise du logement se creuse de plus en plus. Les grandes villes (et pas que !) sont...

Location vide ou meublée, quelle est la meilleure option ?

Mieux vaut-il louer nu ou meublé ? La location nue est la plus courante… Elle représente 94 % des locations. Mais la location meublée tire de plus en plus son épingle du jeu notamment grâce à la colocation ou la location étudiante. Et si on faisait un match...

Tout savoir sur la fiscalité du statut LMNP

Si je vous dis : avez-vous envie de payer moins d’impôts ? La réponse est triviale : bah oui, comme tout le monde ! La question n’est pas là, mais plutôt comment faire pour y arriver ? Au fil des années, l’état a créé une usine à gaz fiscale...

Le duo gagnant de l’investissement immobilier : combiner SARL de famille et LMNP

Le beurre et l’argent du beurre, ça vous dit ? La SARL de famille pour investir dans l’immobilier, c’est bien. Combiné au statut LMNP, c’est mieux. Vous avez peut-être trouvé la solution idéale pour vos investissements immobiliers. Et je vous en donne tous les...

Investissement locatif : faut-il choisir la SARL immobilière ?

Et si vous montiez une société pour louer vos biens immobiliers ? La création d’entreprise pour investir dans l’immobilier a le vent en poupe ! Les investisseurs s’intéressent de plus en plus à cette solution pour la gestion de leurs biens immobiliers. Mais,...

Création LMNP : quelles sont les formalités ?

Lorsque vous débutez votre activité en tant que loueur en meublé non professionnel (LMNP), vous devez choisir entre 2 régimes fiscaux : Soit le régime fiscal micro-BIC : régime forfaitaire où seuls 50% de vos revenus locatifs sont imposés quelques soient vos charges....

SCI et LMNP : quel statut fiscal choisir ?

Faut-il acheter en SCI ? Ou bien nom propre ? Devez-vous privilégier la location nue (vide) ou la location meublée ? En parcourant les groupes de discussion dédiés à l'immobilier, vous avez cru comprendre que le régime LMNP vous permettrait peut être de ne pas payer...

Pourquoi investir en SCI est une méthode plus rentable ?

Article invité rédigé par Guillaume, d'Objectif Libre et Indépendant. Lorsque l’on parle d’investissement immobilier, la SCI est la meilleure structure pour acquérir un bien. Nous allons donc découvrir les avantages à investir via une SCI à l’IS. Puis, je vous...

Immobilier et défiscalisation : attention aux mauvaises surprises !

Pinel, Malraux, Denormandie... Que ce soit dans le neuf ou dans l'ancien, les dispositifs qui permettent d'alléger vos impôts en investissant dans l'immobilier ne manquent pas. Encore faut-il choisir un investissement adapté à votre situation personnelle et éviter les...

Comment calculer la rentabilité d’un bien loué ?

Vous avez investi dans l'achat d'un appartement ou d'une maison que vous louez. Mais savez-vous quelle est la rentabilité de votre investissement locatif ? Pour un investisseur, la rentabilité de son placement immobilier est primordiale. Il existe 3 niveaux de calcul...

Optimisez votre activité LMNP grâce à votre déficit

Le mécanisme de report du déficit en LMNP Pourquoi devez-vous absolument générer du déficit sur votre activité de loueur ? C’est l’un des fondements essentiels de l’investissement locatif 😉 Si vous maitrisez ce concept alors vous allez booster la rentabilité...

Revenus fonciers : comment sont-ils imposés ?

Vous êtes propriétaire de biens immobiliers que vous louez ? Dans ce cas, vous percevez forcément des revenus issus de cette activité. Comme c’est le cas pour les revenus d’une quelconque activité, vous devez déclarer vos revenus fonciers chaque année. Mais alors,...

Tout savoir sur la fiscalité du statut de loueur en meublé professionnel (LMP)

🏡🗝️ Vous êtes loueur en meublé professionnel (LMP) ? Connaissez-vous réellement votre statut et ses conséquences fiscales ? Si la location meublée non professionnelle (LMNP) est de plus en plus répandue, la location professionnelle reste moins fréquente....

Les conditions clés à respecter pour faire du LMNP et ne plus payer d’impôts

85% des propriétaires qui font de la location meublée ne payent pas d’impôts car ils appliquent à la lettre les nouvelles règles du statut LMNP ! Vous êtes concerné si vous faites du meublé de longue durée, de tourisme (airbnb) ou de chambre d’hôte. Vouloir...

Comment calculer l’impôt de vos revenus locatifs meublés

La période de déclaration arrive chaque année à grand pas et à titre personnel c’est toujours une épreuve insurmontable qui m’attend ! Je ne me pose plus trop de questions sur comment sont calculés mes impôts… Est-ce que j’ai fait le bon choix du meilleur régime pour...

SCI ou SARL de famille ? Ne prenez pas cette décision à la légère !

Faites le bon choix entre SARL de famille et SCI Quelle idée enfin ? Créer une entreprise pour gérer son patrimoine immobilier… ! Pourquoi certains investisseurs, chevronnés ou non, dépensent autant d’énergie pour créer leur SARL ou SCI ? Car ils ont...

Investir en LMNP : avantages et inconvénients ?

Savez-vous pourquoi 85% des propriétaires faisant de la location meublée payent 0€ d’impôts ? Réponse… Car ils maitrisent parfaitement les avantages fiscaux du LMNP et les appliquent à la lettre 😉 Alors pourquoi la grande majorité des investisseurs...

Quels placements peuvent vous faire réduire vos impôts ?

Existe t'il vraiment des solutions pour payer moins d'impôts ? Tout contribuable en France doit payer des impôts sur les revenus qu'il dégage. Tous les ans, en recevant votre déclaration d'avis d'imposition, vous êtes exaspérés par le montant de votre impôt à payer....

Location meublée : quel régime fiscal faut-il choisir ?

En tant que propriétaire de logement(s) meublé(s) ou futur investisseur, il est important de choisir en amont de votre déclaration de revenus le régime fiscal le plus avantageux dans votre situation afin de limiter vos impôts locatifs (voire de ne pas en payer du...

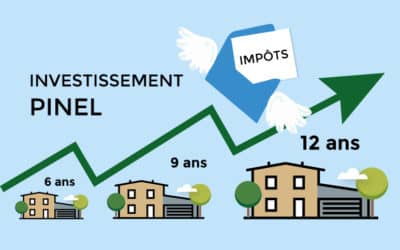

5 conseils pour bien préparer son investissement locatif en Pinel

La loi Pinel est un dispositif de défiscalisation qui vous permet de bénéficier d'une réduction d'impôt si vous réalisez un investissement locatif. Mais attention de ne surtout pas vous lancer tête baissée et sans étude préalable de votre projet car un investissement...

Comment déclarer vos revenus fonciers ?

Comme tous les ans, c'est la période de déclaration fiscale ! L'arrivée du prélèvement à la source en janvier n'y change rien, il faudra cette année encore remplir votre déclaration de revenus. Si ce n'est pas déjà fait, je vous propose ici un récapitulatif en...

LMNP et comptabilité : l’expert-comptable est-il la seule alternative ?

La comptabilité est un passage obligatoire pour toute activité LMNP. Personne n’aime ça, c’est chronophage, c’est galère et le risque d’erreur est énorme si vous n’êtes pas expert en comptabilité depuis l’âge de 8 ans (j’exagère à peine). Sur le papier, ça...

Comment fonctionne la TVA immobilière ?

Vous allez réaliser un achat immobilier ? Rien d’étonnant, la majorité des Français rêvent de devenir propriétaires ! Ne pas dépendre de son bailleur, Pouvoir faire ses propres aménagements, Placer ses économies dans la pierre, Assurer sa retraite… Toutes...

Location meublée : quelle différence entre LMP et LMNP ?

J’ai un conseil à vous partager pour optimiser encore plus votre rentabilité… Ça devrait vous plaire 😉 Je ne la présente plus, la location meublée est un investissement puissant et ultra intéressant pour ceux qui souhaitent augmenter leurs recettes locatives et...

Comprendre l’amortissement de la location meublée (LMNP)

Le saviez-vous ? 85% des propriétaires ont payé 0€ d’impôts grâce à l’amortissement de leur bien. Mais seule une minorité de bailleurs profite de la niche fiscale offerte par le statut LMNP par simple méconnaissance ! Et c’est bien dommage ! Si je vous...

Liasse fiscale : Déclarez sereinement vos revenus LMNP

Impossible de passer à côté des impôts. Comme votre anniversaire, la déclaration des revenus locatifs revient chaque année, mais généralement ce n’est pas pour vous faire de beaux cadeaux 😬 C’est même un véritable casse-tête pour le loueur en meublé non...

La SAS immobilière : le bon plan de l’investissement immobilier ?

Faut-il créer une société pour investir ? Faites-vous partie de cette majorité de bailleurs qui investissent en nom propre ? Vous avez raison car c’est le plus simple 😀 Vous achetez un bien immobilier à fort potentiel. Vous le mettez en location. Vous...

Le déficit foncier : un dispositif fiscal avantageux

Investisseur immobilier, vous avez opté pour un régime d’imposition au réel. Vous êtes donc imposable au titre de l’impôt sur le revenu dans la catégorie des revenus fonciers. Bonne nouvelle, vous pouvez ainsi déduire vos charges liées à votre investissement de...

La location meublée professionnelle (LMP) : quand et pourquoi ?

Avez-vous déjà entendu parler du statut LMP ? Ce statut pourrait fortement vous intéresser car il permet de diminuer votre impôt à payer sur vos revenus globaux (ce qui n’est pas possible avec le LMNP par exemple). Conséquence directe : votre investissement locatif...

Pourquoi les frais d’acquisition sont-ils moins élevés dans le neuf ?

Pourquoi les frais de notaire sont-ils moins chers dans le neuf ?Peut-être avez-vous vécu la même expérience que moi à vos débuts ? Il y a plus de 15 ans, quand je me suis décidé à investir pour me dégager un revenu complémentaire, j’ai passé beaucoup de temps sur...

Comment calculer le rendement locatif via notre simulateur de rentabilité

Comment calculer la rentabilité de votre investissement ? Avant de vous lancer dans un investissement locatif, vous devez analyser les chiffres clés de rentabilité. Les agents immobiliers ou les gestionnaires de patrimoine peuvent vous communiquer certains éléments de...

Réussir son achat locatif grâce à la SCI

Vous investissez en famille ? Pourquoi ne pas créer une SCI ? Une SCI (Société Civile Immobilière) est une société civile dont l'objet est un bien immobilier. Pour créer votre SCI, vous devez être au minimum 2 personnes (physique ou morale). Vous deviendrez alors, une...

)