Quels sont les principaux 6 motifs qui vous autorisent à louer un bien acheté avec un prêt à taux zéro ? Le prêt à taux zéro, dit PTZ, est un prêt gratuit aidé par L’État. Vous devrez en fait rembourser son montant sans avoir à payer d'intérêts dessus. La spécificité...

Pourquoi recourir à un prêt immobilier locatif est une (très) bonne idée

L’investissement immobilier locatif, tout le monde en parle.

Vous avez sûrement autour de vous des amis, de la famille ou des connaissances qui ont déjà sauté le pas. Investir c’est…

- Se construire un patrimoine

- Percevoir des revenus de façon passive grâce aux loyers issus de la location de votre bien

- Assurer vos arrières en cas de pépin financier

Vous en rêvez ?

Qu’attendez-vous pour vous lancer ?

La Pierre est l’investissement préféré des Français.

Cependant, la question du financement arrive rapidement sur le tapis…

1. Comment allez-vous financer ce beau projet ?

Là où le bât blesse, c’est que vous pourriez être tenté d’acheter cash.

Entre votre épargne, l’héritage de tente Germaine, les dernières plus-values touchées en bourse: vous avez économisé suffisamment d’argent au fil des années pour l’injecter directement dans votre projet locatif.

En plus, il y a cette personne dans votre entourage qui vous répète qu’emprunter, ce n’est pas rentable. « Mais oui tu comprends, quand tu passes par un emprunt, il faut payer des intérêts, du coup tu rembourses plus que le prix d’achat de ton bien immobilier ».

Je vais vous démontrer pourquoi cette personne a tort…

Et pourquoi acquérir un bien pour le louer par la suite en prenant un crédit immobilier est une bonne idée, si ce n’est LA bonne idée.

Calculs et simulations à l’appui, vous comprendrez mieux comment gagner de l’argent en passant par un prêt immobilier locatif.

Et pour ceux qui cherchent d’autres alternatives aux traditionnels prêts bancaires, nous verrons les atouts du prêt In finé. Vous comprendrez mieux pourquoi il vous coûte moins cher qu’un prêt « classique ».

En BONUS, je vais vous partager mes meilleurs outils pour vous aider à faire vos simulations fiscales sans vous tromper. A la fin de cet article je vous mettrai le lien pour télécharger le simulateur de rentabilité locative (le plus utilisé par les propriétaires) et validé par un expert-comptable.

2. Pourquoi ne pas investir toute son épargne au lieu de prendre un crédit ?

Utiliser toute votre épargne dans votre investissement immobilier présente trois inconvénients majeurs :

- Vous perdez une source d’argent disponible rapidement et facilement en cas de problème

- Vous n’avez plus d’arguments auprès des banques afin d’investir dans plusieurs projets

- Vous ne bénéficiez pas de l’argent que peut vous rapporter un crédit… eh oui !

3. Comment gagner de l’argent en passant par un prêt immobilier locatif

Investir dans l’immobilier, c’est comme manger du gâteau. Si si, je vous explique :

Votre investissement immobilier = votre gâteau. Tous les ans pour votre anniversaire, vous avez une part de gâteau. Chaque part correspond aux revenus annuels de votre investissement.

3.1 Règle n°1 : profiter de l’effet de levier

Plus le gâteau est gros, plus les parts de gâteaux pourront l’être aussi. Donc plus votre investissement est important, plus vous gagnez d’argent. Avoir une grosse part de gâteau, c’est toujours plus sympa que de se contenter des miettes (ou pire, d’un gâteau brûlé). Peu importe que cet investissement porte sur un seul gros bien ou plusieurs petits, l’idée reste la même. Un exemple vaut mieux qu’un long discours :

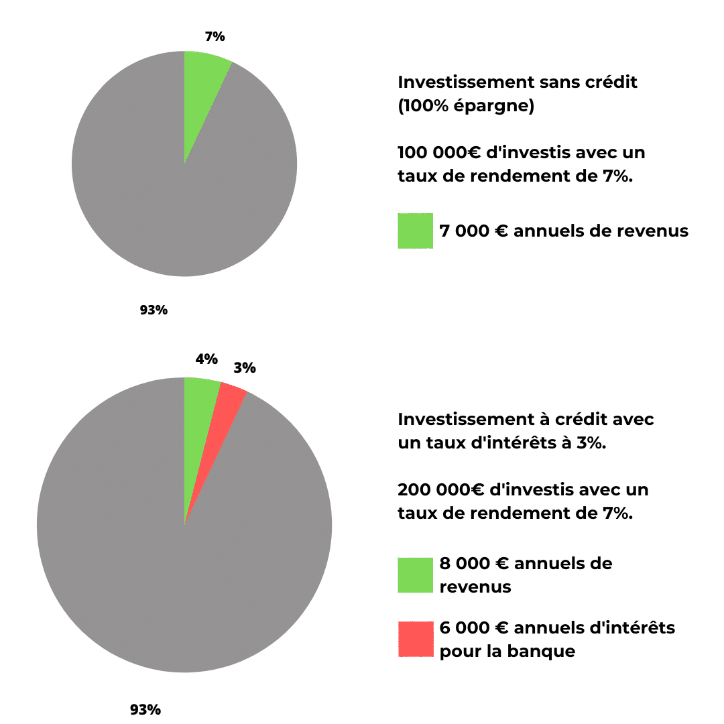

Partons du principe que vous avez 100 000 euros d’épargne (somme pratique pour notre calcul).

En investissant avec 100% de votre épargne, ça donne ça :

En estimant un taux de rendement à 7%, les revenus annuels issus de votre bien s’élèvent à 7 000 €. C’est votre part de gâteau.

En investissant 200 000 euros grâce à un crédit à 3% de taux d’intérêts, ça donne ça :

Toujours avec un taux de rendement à 7%, les revenus annuels de votre bien s’élèvent cette fois à 14 000 €. Bon, l’inconvénient c’est que la banque a grignoté un peu de gâteau avec ses 3%, ce qui équivaut à 6 000 € en moins. Il vous reste quand même 8 000 €, soit 1 000 € de plus qu’avec la solution précédente.

On le voit, emprunter la somme requise permet d’augmenter votre capacité d’investissement (effet de levier).

Cela permet aussi d’augmenter vos revenus issus de la location, alors même qu’une partie du rendement locatif est grignoté par les intérêts bancaires. L’effet de levier permet de contrebalancer ce mécanisme.

En plus, il vous reste de l’épargne que vous pouvez aussi faire fructifier.

Notez tout de même que la période actuelle présente des taux d’intérêts particulièrement hauts (au-dessus de 3%). Plus les taux seront bas, plus l’effet de levier sera important. Vous pouvez faire une simulation d’emprunt afin d’avoir une idée de la rentabilité de votre projet d’investissement.

Je vous voir venir… « Mais du coup, j’investis 0% de mon épargne ? »

Pas tout à fait en réalité. La banque demande d’ailleurs régulièrement un apport pour consentir le prêt. Le tout, c’est de trouver un équilibre entre ce que vous donnez et ce que vous empruntez afin d’optimiser votre endettement. Donner un peu d’épargne, c’est augmenter ses chances de voir son dossier passer auprès de l’établissement bancaire, mais aussi (et surtout) réduire le prix de ses mensualités par la suite.

Vous profitez des avantages de l’épargne et de l’emprunt.

Ok, et c’est tout ?

Mais non, je n’allais pas vous laissez juste avec ça. On continue.

3.2 Règle n°2 : profiter de la défiscalisation (un mot qu’on aime bien entendre)

| Location d’un logement vide | Location d’un logement meublé | |

|---|---|---|

| Régime micro | Abattement forfaitaire des charges de 30 %. | Abattement forfaitaire des charges de 50 %. |

| Régime réel | Les frais que vous devez à la banque au titre de l’emprunt sont déductibles d’impôts. | Les frais que vous devez à la banque au titre de l’emprunt sont déductibles d’impôts. |

Bilan de l’opération :

Effet de levier + frais bancaires déductibles d’impôts = investisseur content !

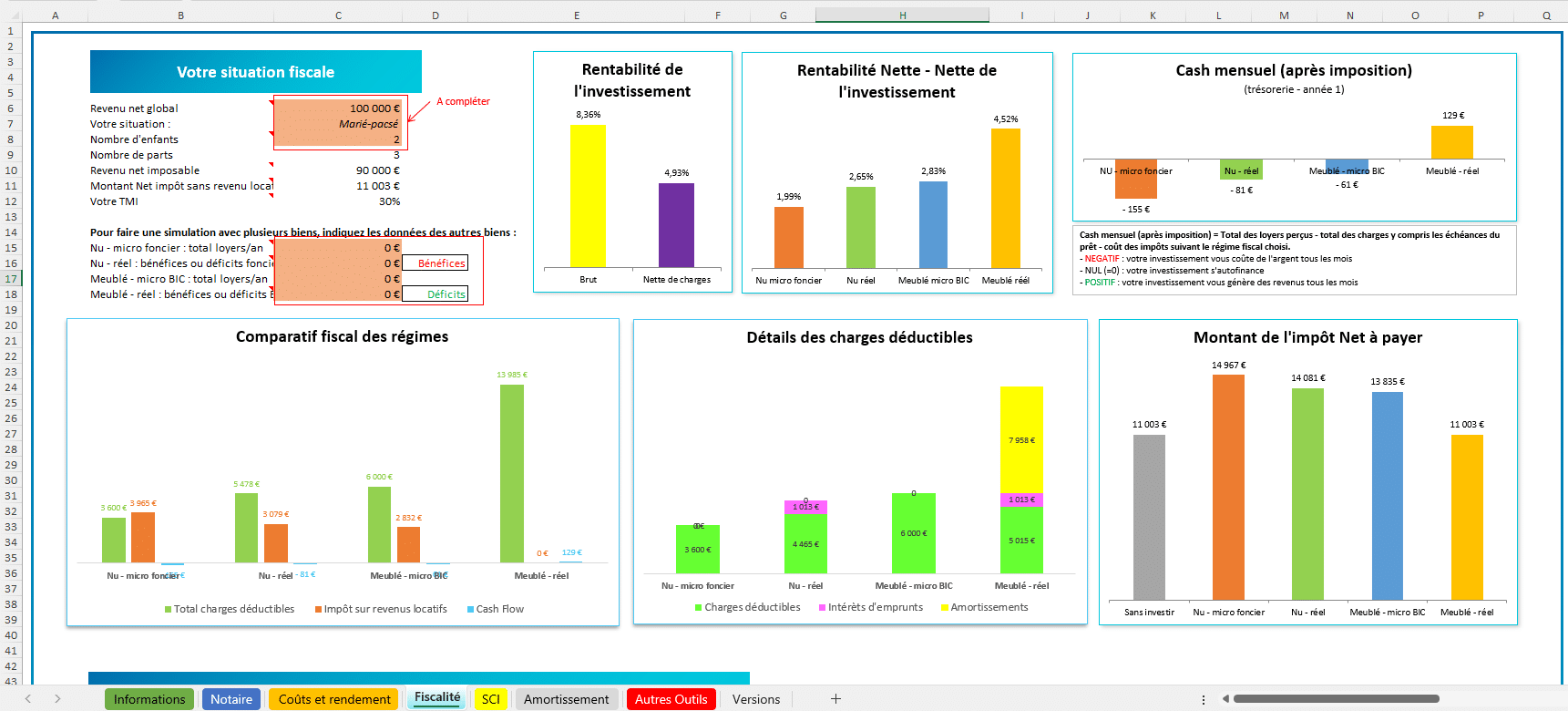

Pour vous faciliter la vie et vous éviter des cauchemars sous Excel, j’ai conçu avec un expert-comptable un simulateur de rentabilité locative qui calcule pour vous les différents impôts à payer selon votre régime fiscal (régime micro ou réel) et le type de votre location (nue ou meublée).

Voici à quoi ressemble ce simulateur de rentabilité locative :

Les différents barèmes d’imposition, les plafonds du quotient familial, les abattements, et grille d’amortissement sont bien sûr à jour et les chiffres ont été validés directement sur le site https://www.impots.gouv.fr

Pour télécharger gratuitement le simulateur de rentabilité locative (version Excel) : c’est par ici.

4. Les solutions d’emprunt à votre disposition : recourir à un prêt amortissable

Je terminerai avec les possibilités d’emprunts qui s’offrent à vous. L’une plus classique, l’autre moins connue.

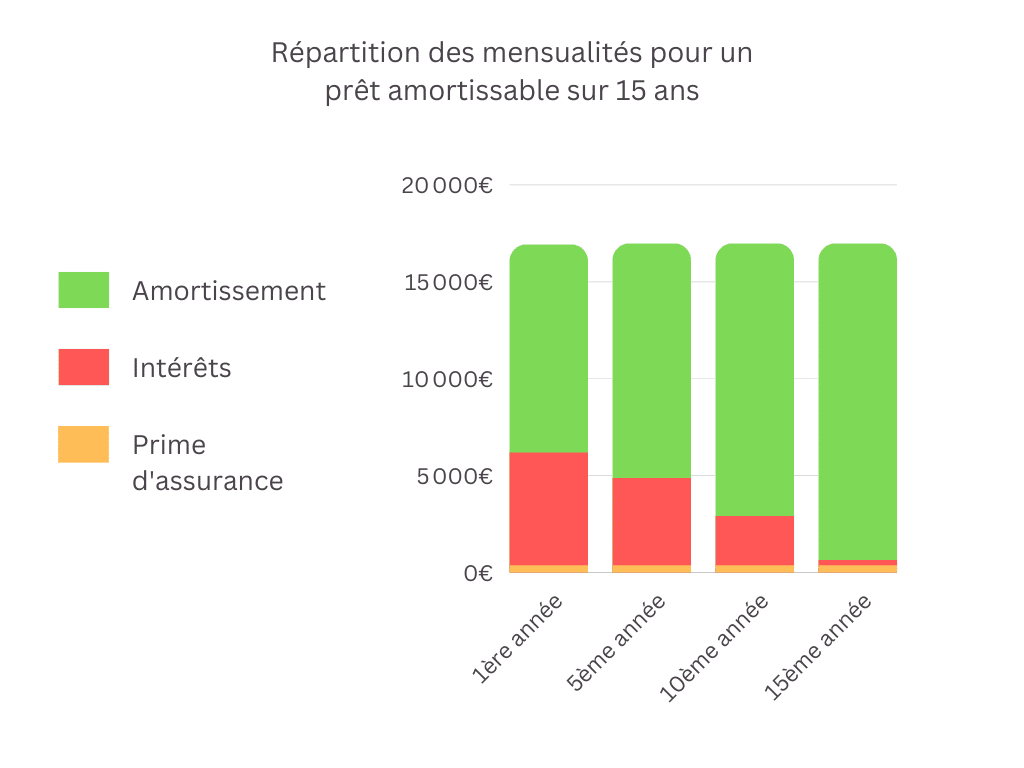

Le prêt amortissable, c’est le prêt « classique » que tout le monde connaît quand on fait un achat immobilier, que ce soit pour du locatif ou non. Vous empruntez, puis vous remboursez votre banque mensuellement en payant des intérêts et en payant la prime d’assurance.

Déjà, il faut savoir qu’au fur et à mesure que vous remboursez votre crédit, les intérêts baissent. Pourquoi ? Quand on parle d’un taux d’intérêt à 3%, il s’agit d’un taux annuel. Chaque année, vous payez 3% de la somme qu’il vous reste à rembourser. Donc logiquement, plus cette somme baisse, plus les intérêts baissent avec :

- Les mensualités sur la durée du crédit restent les mêmes (vous remboursez la même somme totale chaque mois).

- La prime d’assurance aussi, elle ne bouge pas.

- Les intérêts eux, diminuent à mesure que les années de remboursement passent.

Par contre, comme les intérêts sont déductibles d’impôts, plus ils baissent, moins la défiscalisation est intéressante.

Exemple :

Vous empruntez 200 000 euros sur 15 ans à 3%, comme tout à l’heure.

🡪 La 1ère année, le montant des mensualités à rembourser s’élève à :

- 5 835,38 € pour les intérêts

- 10 720,56 € pour le remboursement du capital (aussi appelé amortissement)

- 384 € pour la prime d’assurance

- Soit 16 957,94 € par an

🡪 La 10ème année, le montant des mensualités à rembourser s’élève à :

- 2 535,12 € pour les intérêts

- 14 038,83 € pour le remboursement du capital (aussi appelé amortissement)

- 384 € pour la prime d’assurance

- Soit 16 957,94 € par an

Sur 15 ans, cela nous fait un total de 254 369,39 €. Donc le crédit coûte 54 369,39 €.

Le remboursement du capital évolue en même temps que les intérêts baissent. Cela permet de conserver les mêmes mensualités.

Et comme les images parlent d’elles-mêmes…

Jusqu’ici, rien de nouveau : il s’agit d’une solution d’emprunt tout à fait classique.

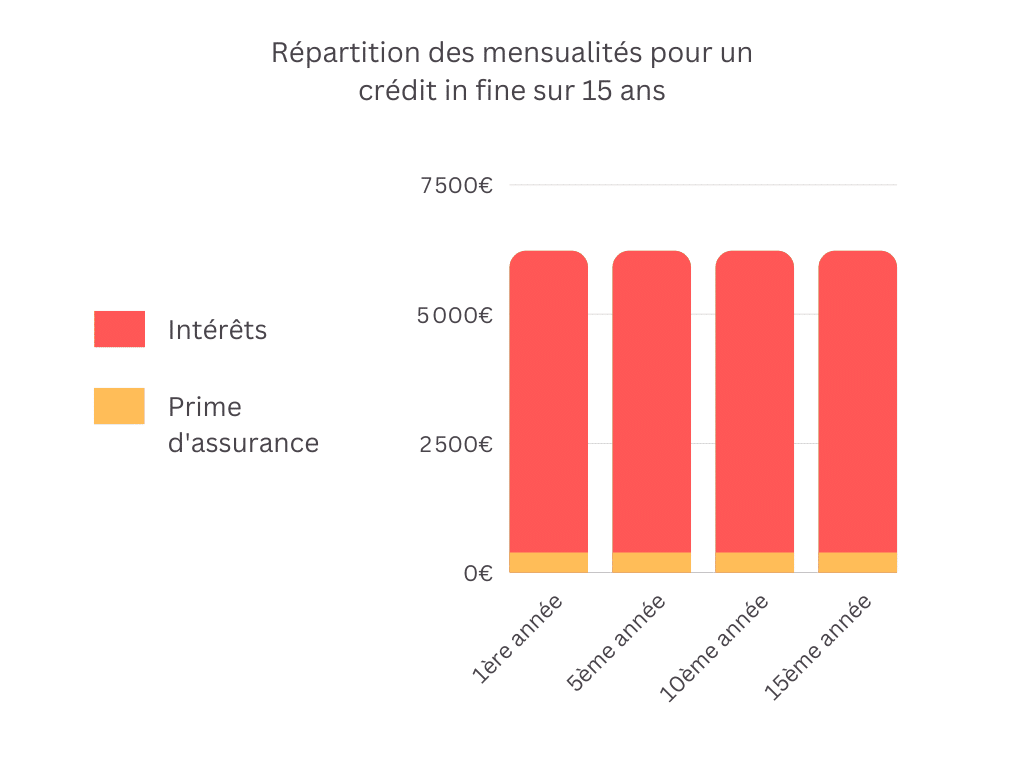

5. Les solutions d’emprunt à votre disposition : passer par un crédit in fine

Le crédit in fine, lui, suscite plus de questionnements. Il s’adresse plutôt à l’emprunteur qui n’en est pas à son coup d’essai, car ça nécessite d’avoir un peu de trésorerie.

Vous empruntez la somme voulue auprès de votre banque (200 000 euros, on reste là-dessus). Jusque-là, rien de surprenant. L’astuce se cache dans les mensualités : elles ne sont composées que des intérêts bancaires.

Une fois le crédit arrivé à terme, vous remboursez l’intégralité de la somme empruntée.

Exemple du prix des mensualités que vous devrez payer avec un taux à 3% :

- 5 835,38 € pour les intérêts

- 384 € pour la prime d’assurance

- Soit 6 218,38 € par an. On est loin des 16 957,94 € par an du prêt amortissable !

Sur 15 ans, cela nous fait un total de 74 620,56 €.

Chaque année, vous payez exactement la même chose. Les intérêts ne bougent pas, contrairement au prêt amortissable. Ce qui signifie que vous paierez forcément plus d’intérêts qu’en passant par un prêt amortissable.

Ceci dit, comme le remboursement des intérêts est plus élevé, la défiscalisation l’est aussi.

Une fois les 15 années écoulées, vous versez les 200 000 euros à la banque. Si on y ajoute les mensualités calculées ci-dessus, vous aurez réglé à la banque un montant de 274 620,56 €.

Pourquoi utiliser cette solution si à la fin, je dois débourser un montant plus important qu’avec un prêt amortissable ?

L’effet de levier est de retour ! Les banques vous financent avec les 200 000 euros et vous en profitez… tout de suite. Pas besoin de rembourser le capital pour l’instant (contrairement au prêt amortissable, où l’emprunt est à peine accordé qu’il doit déjà commencer à être restitué).

Super ! Mais du coup, pourquoi il faut de la trésorerie ?

Détail supplémentaire et non négligeable.

Vous voulez recourir à un crédit in fine. Vous allez voir votre banque.

Elle vous accorde le crédit. Sauf qu’elle a quand même besoin de garanties. Vous devez avoir 30% d’apport, soit 60 000 €. Ces 60 000 € d’apport, on en fait pas n’importe quoi. On les place. En règle générale, il s’agit d’un placement sur une assurance-vie, que la banque vous fait souscrire.

Vous allez ensuite, chaque année, y placer une partie de vos rendements locatifs. Cette somme doit être correctement calibrée afin d’atteindre la somme à rembourser à la fin des 15 ans.

Exemple : Avec 60 000 € d’apport et 7 000 € de placement annuel sur une assurance-vie à 2%, on se retrouve au bout de 15 ans à 201 806 €.

Donc, vous ajoutez aux 7000 € annuels les 6 218,38 € de remboursement (intérêts + prime), ce qui nous donne 13 218,38 € de coût du prêt annuel. Toujours inférieur au prêt amortissable. Vous remboursez plus la banque en payant moins, c’est magique non ?

Au bout des 15 ans, la banque utilise les fonds de l’assurance-vie pour rembourser le capital que vous lui devez.

Si les fonds placés sont supérieurs, elle vous rend l’excédent. Dans le cas contraire, vous devez compléter pour atteindre la somme due.

Voilà pourquoi le crédit in fine s’adresse à des investisseurs avec plus d’expérience et qui bénéficient d’une épargne solide. On en revient encore à l’intérêt de ne pas investir toute votre épargne dans votre projet immobilier.

Bien évidemment, cela ne fonctionne que si la différence entre le taux de rendement de votre assurance-vie et le taux d’intérêt est favorable à l’opération. Il faut aussi prendre en considération la variation du taux de rendement de l’assurance dans le temps, et l’évolution du taux d’intérêts si celui-ci est variable.

Si l’épargne ne génère presque pas de rendement alors que les intérêts du prêt sont très élevés, recourir à ce mécanisme n’est pas une bonne idée. C’est là que réside aussi la difficulté de ce type de placement, qui nécessite d’être bien accompagné. La rentabilité de votre projet doit être étudiée en amont.

À ce propos, les banques, elles y gagnent quoi ?

Ce qui intéresse les banques, c’est surtout de toucher les intérêts. Donc en passant par un crédit in fine, elles récupèrent un montant plus important qu’avec le prêt amortissable.

Et puis n’oublions pas que l’assurance-vie, vous y souscrivez dans la banque où vous faite le prêt !

Avant de se quitter, je vous propose un tableau récapitulatif. Ça sert toujours.

| Crédit in fine | Prêt amortissable | |

|---|---|---|

| Coût total du crédit | 74 620,56 € | 54 369,39 € |

| Gains réalisés grâce au placement | 36 806,02 € | 0 € |

| Coût total du crédit après gains générés par le placement | 37 814,54€ | 54 369,39 € |

| Si au départ le crédit in fine semble coûter plus cher, en réalité grâce au placement en assurance-vie dont ne bénéficie pas le prêt amortissable, le crédit in fine présente un coût plus bas.

Grâce à la défiscalisation des intérêts qui sont plus élevés pour le crédit in fine, cela permet également de réduire le prix total de l’opération. |

||

6. Simulateur de rentabilité locative

Étant moi-même investisseur, j’ai conçu un simulateur de rentabilité locative avec un expert-comptable : vous pourrez ainsi piloter et suivre avec finesse vos investissements même sans connaissance fiscale !

Remplissez simplement les données de votre location et laissez le simulateur calculer pour vous :

- Tous les frais d’acquisition : frais de notaire, frais bancaires (+ tableau d’amortissement).

- Les rendements bruts / nettes de charges / nettes-nettes.

- Votre imposition globale tenant compte de votre situation (célibataire, marié), du nombre d’enfants, de votre TMI.

- Votre imposition sur vos revenus fonciers : comparez facilement les différents régimes fiscaux entre eux (location nue ou meublée / micro foncier / micro BIC / réel) et analysez où vous pouvez faire des économies d’impôts.

C’est à ce jour le simulateur le plus complet et facile d’utilisation (il fonctionne sous Excel).

Plus de 47 000 propriétaires l’ont déjà téléchargé.

Il est gratuit et téléchargeable depuis mon blog.

En le téléchargeant, vous aurez ainsi des réponses précises à vos questions :

- Est-ce rentable ?

- Combien ça va me coûter tous les mois ?

- Quel est le régime fiscal le plus adapté à ma situation ?

- De combien je peux réduire mon impôt ?

Bonne simulation 😉

Vers la fin des emprunts sans apport ?

Les banques prêtent toujours en cette fin d'année mais sont de plus en plus sélectives sur les dossiers. Leurs objectifs étant atteints ou quasi atteints, elles privilégient aujourd'hui la qualité à la quantité. C'est ce qui ressortait d'une étude du courtier...

Crédit immobilier : les banques durcissent les conditions !

Selon une étude Vousfinancer, il semblerait que les conditions d'accès aux crédits immobiliers soient en train de se durcir en cette fin d'année. A l'issue du sondage Vousfinancer, 95% des courtiers du réseau estiment que les banques s'inscrivent aujourd'hui dans...

Crédit immobilier : attention aux prêts simplifiés…

Le prêt à taux lisse est un prêt distribué depuis 2017 par les banques du groupe BPCE (Banque Populaire et Caisse d'Epargne). Sa promesse : vous simplifier le crédit en fusionnant les mensualités de crédit et d’assurance, en une seule et même échéance. L'objectif...

Crédit immobilier : qui sont les chouchous des banques ?

Malgré les premières remontées de taux constatées, les taux de crédit immobiliers ont encore baissé en France en ce mois d'octobre et continuent à battre des records ! Les taux moyens relevés s’élèvent à 1,10 % sur 15 ans, 1,30 % sur 20 ans et 1,50 % sur 25 ans. Ils...

Assurance emprunteur : fin d’ambiguïté sur la date anniversaire pour résilier

Fin du flou quant à la date utilisée par les banques pour la résiliation du contrat d'assurance emprunteur ! Depuis le 12 janvier 2018 (date de validation du Conseil Constitutionnel), chaque détenteur d'un prêt immobilier avec assurance a le droit de changer...

5 conseils pour financer votre achat immobilier

2019 est l'année de tous les records : l'immobilier à Paris a franchi la barre des 10.000€ de moyenne le m², le nombre de ventes immobilières dans l’ancien a dépassé le million sur l’année écoulée en France, à fin juin, le taux d'emprunt, toutes durées confondues,...

Le top 3 des banques qui prêtent !

Crédit Agricole, Banque Populaire – Caisse d’Epargne (BPCE) et Crédit Mutuel : voici le top 3 des banques qui ont le plus prêté pour l'habitat en 2018. C'est ce qui ressort de l'étude menée par l'ACPR (Autorité de Contrôle Prudentiel et de Résolution) sortie en...

Pourquoi faire appel à un courtier immobilier ?

Avant de me lancer dans l'achat de mon premier bien immobilier, je me suis longtemps poser la question sur le financement. Dois-je d'abord trouver le bien ou d'abord trouver la banque ? Quel budget faire financer ? Combien d'apport ? Par quelle banque passer ? Mes...

)