J’ai un conseil à vous partager pour optimiser encore plus votre rentabilité…

Ça devrait vous plaire 😉

Je ne la présente plus, la location meublée est un investissement puissant et ultra intéressant pour ceux qui souhaitent augmenter leurs recettes locatives et payer moins d’impôts (c’est votre cas, pas vrai ?)

Mais saviez-vous qu’il existe deux statuts en location meublée ?

Le loueur en meublé peut être :

- Soit non-professionnel (statut LMNP)

- Soit professionnel (statut LMP)

Petite différence, grandes conséquences !

Bien connaître son statut, c’est optimiser au maximum sa rentabilité.

Mal le connaître, c’est courir vers la catastrophe.

C’est dans les détails obscurs de la réglementation fiscale que se cachent des solutions pour diminuer un peu plus vos impôts…

👉 Suivez le guide pour les découvrir !

Dans ce nouvel article, c’est un véritable tuto que je vous propose pour y voir plus clair :

- Les conditions pour être loueur en meublé professionnel ou non professionnel

- Le choix du régime fiscal applicable

- Les avantages communs aux deux statuts

- Les différences concrètes entre LMP et LMNP

- Un récapitulatif clair et complet pour être (enfin) parfaitement informé

En BONUS en fin de cet article : ma solution pour diviser par 2 vos frais comptables 😉

Si vous n’avez pas le temps de lire tout l’article je vous conseille de télécharger mon guide ultra complet sur la fiscalité qui détaille l’ensemble des régimes fiscaux pour investir en immobilier. Il vous guidera aussi pour savoir si vous devez investir en nom propre ou en société.

C’est parti !

Le statut de loueur en meublé professionnel (LMP)

👉 Pour être considéré comme loueur en meublé professionnel (LMP), il faut remplir les deux conditions suivantes :

- Vos revenus locatifs annuels doivent être supérieurs à 23 000 euros.

- Vos revenus locatifs annuels doivent être supérieurs aux revenus du foyer fiscal soumis à l’impôt sur le revenu.

Ces deux conditions doivent impérativement être remplies, faute de quoi vous serez considéré comme LMNP.

Le statut de loueur en meublé non professionnel (LMNP)

👉 Pour être considéré comme loueur en meublé non professionnel (LMNP), il faut remplir au moins l’une des deux conditions suivantes :

- Vos recettes locatives annuelles ne doivent pas dépasser 23 000 euros.

- Vos recettes locatives annuelles ne doivent pas dépasser les revenus du foyer fiscal soumis à l’impôt sur le revenu.

La condition commune essentielle pour exercer en LMP et LMNP

LMP ou LMNP, c’est avant tout de la location meublée.

Louer votre bien immobilier meublé est une obligation pour bénéficier du statut LMP mais aussi du statut LMNP.

Les régimes fiscaux applicables aux statuts LMP et LMNP

Que vous soyez LMP ou LMNP, deux régimes fiscaux s’offrent à vous :

✅ Le régime micro-BIC, qui vous permet de bénéficier d’un abattement de 50% sur votre chiffre d’affaires

✅ Le régime réel, qui vous permet de déduire toutes les charges liées à votre investissement locatif

1. Le régime micro-BIC

Le régime micro-BIC est un régime fiscal simple à mettre en place pour le loueur en meublé.

Vous déclarez le chiffre d’affaires de votre location meublée.

Les impôts appliquent un abattement de 50% sur ce chiffre d’affaires.

Vous êtes imposé sur cette nouvelle base.

Pour résumer, votre base imposable baisse, donc vos impôts aussi.

2. Le régime réel

Le régime réel est un régime fiscal plus poussé qui vous permet de déduire les dépenses allouées à votre activité LMNP ou LMP de vos revenus issus de la location.

Plus vous déduisez de dépenses de vos revenus locatifs, plus votre base imposable baisse.

Vous payez ensuite des impôts sur cette nouvelle base.

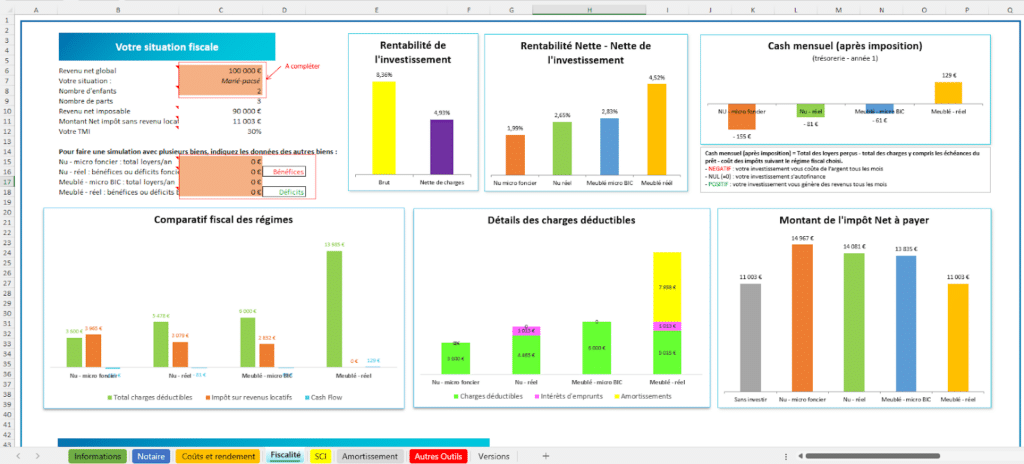

3. Comparer les différents régimes avec notre simulateur fiscal

La théorie c’est bien mais la pratique c’est mieux 😉

Si vous souhaitez faire vos propres simulations et sans vous tromper dans tous les calculs, je vous invite à télécharger gratuitement notre simulateur de rentabilité sous Excel qui calcule pour vous les différentes rentabilités locatives, les impots à payer…

Faite un test et calculez vos économies d’impôts sur votre propre bien : le simulateur va comparer le régime micro-BIC et le régime réel.

Après l’avoir téléchargé, voici ce que vous obtiendrez :

Les avantages communs aux statuts LMP et LMNP

Lorsque vous êtes loueur en meublé professionnel ou non professionnel et que vous êtes au régime réel, vous pouvez bénéficier de deux avantages ultra puissants :

- L’imputation des déficits

- La déduction des amortissements

Et cerise sur le gâteau, la location meublée vous permet d’augmenter vos revenus locatifs.

1. L’imputation des déficits

Lorsque les dépenses liées à votre activité LMNP ou LMP sont supérieures à vos revenus locatifs, vous créez un déficit.

Le régime réel permet de reporter ce déficit sur les revenus des années suivantes, et ainsi faire baisser votre base imposable dans les années qui suivent.

✅ En LMNP, vous pouvez imputer les déficits issus de votre activité sur votre revenu locatif des années suivantes jusqu’à la 10e année inclusivement.

✅ En LMP, vous pouvez imputer les déficits issus de votre activité sur votre revenu global des années suivantes jusqu’à la 6e année inclusivement.

2. La déduction des amortissements

Les éléments qui composent votre bien immobilier s’usent et perdent en valeur dans le temps, vous obligeant à entreprendre des travaux et réaliser des dépenses.

Le mécanisme de l’amortissement permet de compenser cette perte de valeur de votre bien immobilier. Elle est tout simplement déduite de vos revenus locatifs.

Ainsi, vous baissez votre base imposable.

Si vous voulez en savoir plus, j’ai écrit un article ultra complet sur le mécanisme de l’amortissement en location meublée, disponible juste ici 😉

3. Des revenus locatifs plus élevés

À mon sens, il s’agit d’un avantage de la location meublée qui n’est pas assez mis en avant ! 😬

Pourtant, c’est une réalité : louer meubler, c’est générer des recettes locatives plus élevées.

En moyenne, les logements meublés sont loués 10% plus chers que les logements vides.

Mais alors, où sont les différences entre LMP et LMNP ?

Je plaide coupable, jusqu’ici, je vous ai montré essentiellement les similitudes entre chaque statut.

Vous avez peut-être l’impression que, LMNP ou LMP, c’est un peu du pareil au même.

🤔 Mais alors, pourquoi faire une distinction ?

Ne vous méprenez pas, il existe bel et bien des différences notables entre LMP et LMNP :

- Concernant les prélèvements sociaux et les cotisations sociales

- Concernant le régime de la plus-value immobilière

Prélèvements sociaux et cotisations sociales en LMP et LMNP

L’activité LMNP et LMP entraîne, d’un point de vue fiscal, le paiement de prélèvements sociaux, au taux de 17,2%, comprenant :

- Un taux de 9,20 % pour la contribution sociale généralisée (CSG)

- Un taux de 0,5 % pour la contribution au remboursement de la dette sociale (CRDS)

- Un taux de 7,5 % pour le prélèvement de solidarité

En plus de ces prélèvements sociaux, le loueur en meublé professionnel (LMP) et seulement lui, doit s’acquitter des cotisations sociales.

L’activité de loueur en meublé non professionnel (LMNP) permet, à l’inverse, une exonération des cotisations sociales.

Le régime des plus-values immobilières en LMP et LMNP

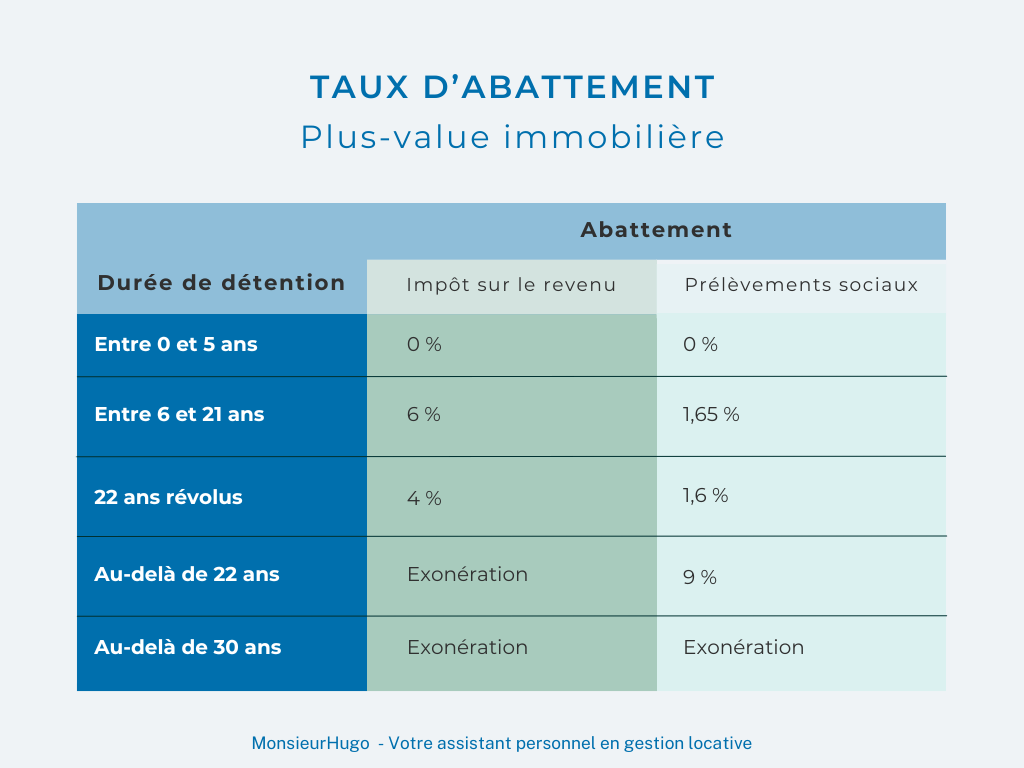

✅ En LMNP, en cas de vente de votre bien immobilier, vous êtes soumis au régime des plus-values des particuliers, ou plus-value privée.

💡 Petit rappel : une plus-value est constituée de la différence entre le prix de vente d’un bien immobilier et son prix d’achat. Si vous avez acheté votre bien immobilier 200 000 euros et que vous l’avez revendu 250 000 euros, vous avez fait une plus-value de 50 000 euros.

Lorsque vous faites une plus-value en LMNP, vous payez un impôt dessus. La plus-value des particuliers permet cependant d’obtenir un abattement en fonction de la durée de détention du bien immobilier, à la fois sur l’IR et sur les prélèvements sociaux.

✅ En LMP, en cas de vente de votre bien immobilier, vous êtes soumis au régime des plus-values professionnelles.

Lorsque vous faites une plus-value en LMP, vous pouvez bénéficier d’une exonération en fonction de vos recettes locatives et de la durée de votre activité :

- Exonération totale si votre activité de location en meublé a plus de 5 ans et que vos revenus issus de la location sont inférieurs à 90 000 euros HT.

- Exonération partielle si vos revenus issus de la location sont compris entre 90 000 et 126 000 euros HT.

Comment choisir entre le statut LMP et le statut LMNP ?

En réalité, vous n’avez pas le choix entre LMP et LMNP, puisque chaque statut s’impose à vous en fonction de vos recettes locatives.

Il ne s’agit donc pas de choisir entre ces deux statuts mais plutôt de connaître leurs avantages et inconvénients afin d’être parfaitement préparé en tant qu’investisseur immobilier.

Les points communs entre LMP et LMNP :

✔️ Vous devez impérativement faire de la location meublée. Une liste des meubles à placer dans votre location est fournie par décret.

✔️ Vous avez le choix entre deux régimes fiscaux : le régime fiscal dit « micro-BIC » et le régime fiscal dit « réel ».

✔️ Si vous êtes au régime réel, vous pouvez reporter un éventuel déficit sur vos revenus issus de la location (en LMNP) ou votre revenu global (en LMP) des années suivantes.

✔️ Si vous êtes au régime réel, vous pouvez déduire l’amortissement de votre bien immobilier afin de faire baisser votre base imposable.

✔️ Faire de la location meublée vous permet d’augmenter vos revenus issus de la location.

✔️ Vous devez vous acquitter des prélèvements sociaux au taux de 17,2%.

Les différences entre LMP et LMNP :

❌ Le report du déficit est possible uniquement sur les revenus de location en LMNP, sur le revenu global en LMP.

❌ Le statut LMNP permet une exonération des cotisations sociales, ce qui n’est pas le cas en LMP.

❌ Le statut LMNP est soumis au régime des plus-values des particuliers, tandis que le statut LMP est soumis au régime des plus-values professionnelles.

Comment diviser par 2 vos frais d’expert-comptable ?

Si vous décidez de faire de la location meublée au régime réel (en LMNP), vous serez obligé de passer par un expert-comptable. En effet, il est impossible de faire sa déclaration seule car l’administration vous impose de produire un bilan, un compte de résultat, des liasses fiscales…

Sur le marché les tarifs d’un expert-comptable sont compris entre 500 et 600€ à l’année, je vous propose d’économiser 300€ par an…

Voici un autre levier actionnable immédiatement pour booster votre rentabilité !

Voici mes 2 conseils pour réduire vos frais comptables.

Conseil N°1 : changez de comptable pour utiliser le service fiscal de Monsieur Hugo

Le service fiscal de Monsieur Hugo vous permet de déclarer tous vos revenus locatifs (nu, meublé, saisonnier) très facilement et pour seulement 282€ / an 😉.

C’est plus de 48 régimes fiscaux qui sont pris en charge : LMNP, LMP, SCI, SARL, défisc (Pinel, Besson, Derobien…).

Nos experts comptables s’occupent de tout pour vous :

- Envoyez-leur la liasse fiscale de l’année précédente pour reprendre votre comptabilité.

- Transmettez vos recettes & dépenses par mail ou utilisez l’outil de saisi comptable de Monsieur Hugo.

- Ils contrôlent et produisent vos liasses fiscales puis les télétransmettent aux centres des impôts.

Votre déclaration des revenus locatifs a été faite dans les délais et dans le respect de la réglementation. En bonus, vous recevrez un bilan prévisionnel où figure des conseils pour optimiser votre fiscalité.

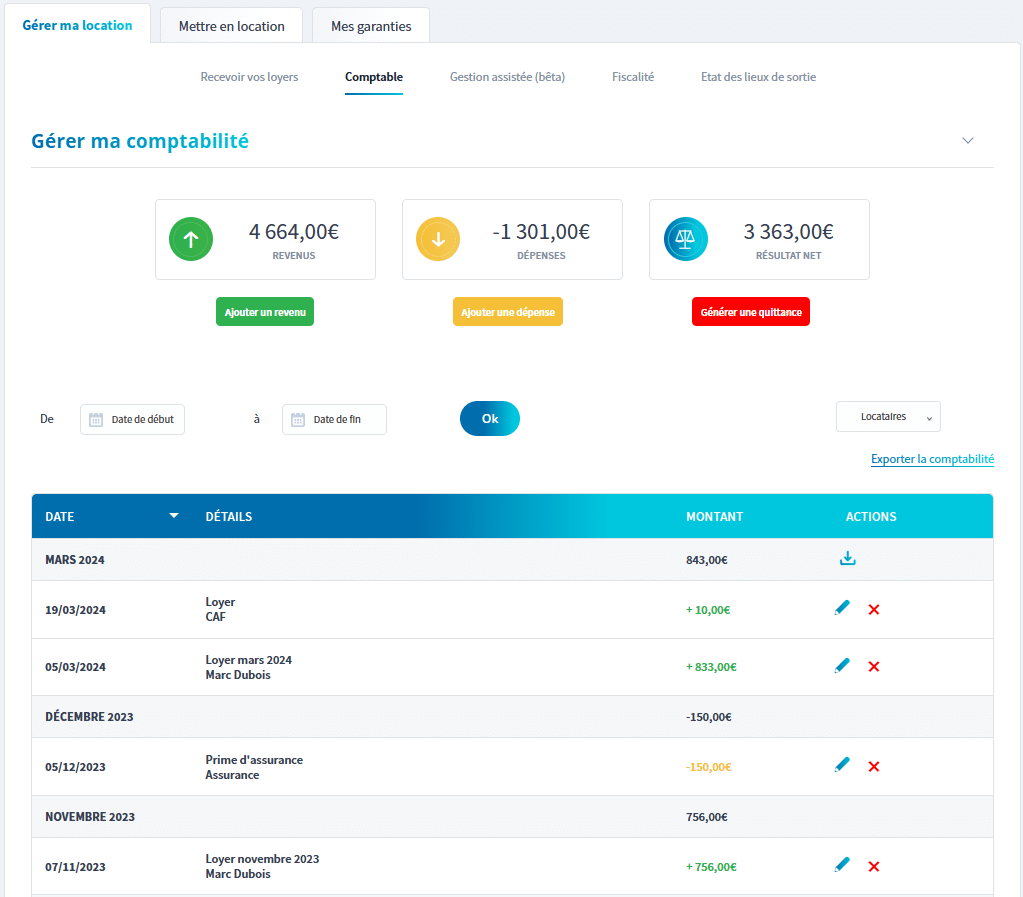

Si vous souhaitez utiliser l’outil comptable, voici à quoi ressemble l’interface de Monsieur Hugo :

C’est très simple d’utilisation : vous saisissez vos différentes dépenses au fil de l’eau par exemple. Vos données saisies seront analysées et traitées par nos experts comptables et serviront de base pour commencer à travailler sur votre déclaration des revenus locatifs.

Comme votre cabinet comptable actuel, nos experts-comptables sont bien sûr disponibles par mail ou téléphone pour répondre à toutes vos questions et vous accompagner.

Nous avons réussi à diviser par 2 les frais comptables car nous avons automatisé une bonne partie du traitement comptable en amont. Vous aurez le même niveau de service qu’avec votre cabinet comptable actuel pour un coût diviser par 2.

Si vous travaillez déjà avec un autre cabinet comptable, nous pouvons reprendre facilement votre comptabilité en nous fournissant uniquement la liasse fiscale de votre dernier exercice.

Vous souhaitez réduire vos frais comptables de plusieurs centaines d’euros / an ?

N’hésitez pas à prendre un RDV avec l’un de nos experts fiscalistes qui répondra à toutes vos questions.

Voici en synthèse les différentes solutions qui s’offrent à vous pour déclarer vos revenus locatifs via un cabinet comptable ou via un logiciel comptable LMNP :

Pour en savoir plus sur le service fiscal de Monsieur Hugo, c’est par ici.

Conseil N°2 : adhérez à un Centre de Gestion Agréé (CGA)

Le rôle des centres de gestion agréés (CGA) est de détecter et de prévenir les erreurs et les anomalies d’ordre fiscal avant que le FISC ne s’en charge…

Les CGA ne se substituent pas à l’expert-comptable qui établit les liasses fiscales mais ils permettent de pré-valider les liasses fiscales et d’éviter d’être redressé par le FISC.

L’atout majeur d’adhérer à un CGA est d’avoir une réduction d’impôt si vous déclarez vos revenus locatifs meublés au réel.

Cette réduction d’impôt est plafonnée à 915€ par an, ce qui est déjà pas mal pour réduire de plusieurs centaines d’euros votre budget comptable !

Cette réduction = 2/3 des frais de (tenue comptable + CGA).

Si vous choisissez de souscrire au service fiscal de Monsieur Hugo (qui s’occupe de produire vos différentes liasses fiscales et de les télétransmettre aux centres des impôts) alors vous ferez de belles économies. Le tarif à 282€ / an vous reviendra à 128€.

Démonstration :

1/ Règlement du service fiscal Monsieur Hugo : 282€

- 188€ (2/3) : montant récupéré grâce à la réduction d’impôt

- 94€ (1/3) : prix de revient du service fiscal

2/ Règlement des frais d’adhésion à un CGA : 102€

- 68€ (2/3) : montant récupéré grâce à la réduction d’impôt

- 34€ (1/3) : prix de revient pour adhérer au CGA

Total des frais : 128€ (94€+34€) au lieu de 282€.

Si vous avez déjà souscrit à un CGA, vous pourrez bien sûr le conserver.

Voir notre tuto dédié au CGA pour savoir comment y adhérer et sous quelles conditions.

)