🏡🗝️ Vous êtes loueur en meublé professionnel (LMP) ?

Connaissez-vous réellement votre statut et ses conséquences fiscales ?

Si la location meublée non professionnelle (LMNP) est de plus en plus répandue, la location professionnelle reste moins fréquente.

Résultat : sa fiscalité est moins bien maîtrisée par les bailleurs.

Pourtant, la location meublée professionnelle offre de belles opportunités fiscales pour les bailleurs qui parfois, ne sont même pas au courant !

Ou pire, qui redoutent de passer en LMP et préfèrent cesser d’investir afin de rester sous le statut LMNP 😨

Quel dommage !

Pour résoudre ce problème encore trop habituel, je vous propose un article ultra complet sur la fiscalité du loueur en meublé professionnel. Ne subissez plus, soyez acteur de vos investissements immobiliers !

👉 Au programme dans cet article :

- En quoi consiste le statut de loueur en meublé professionnel

- Les conditions pour exercer une activité de loueur en meublé professionnel

- L’imposition des revenus locatifs du loueur en meublé professionnel

- L’imposition de la plus-value immobilière

- Le report des déficits

- Le paiement des prélèvements sociaux et des cotisations sociales

- La question de la TVA

- Le cumul du statut de loueur en meublé professionnel avec la création d’une entreprise

- Les avantages fiscaux communs aux statuts LMP et LMNP

Le statut LMP

Le statut de loueur en meublé professionnel ou LMP permet de mettre en location un bien immobilier meublé (ou plusieurs !) afin d’en tirer des loyers appelés recettes locatives ou revenus locatifs.

👉 En simple et efficace : vous louez meublé, vous générez des revenus.

Des revenus locatifs, c’est bien (très bien même), mais quid des impôts ?

🤓 Je vous explique tout en détail juste après un rappel sur les conditions pour être LMP.

Les conditions pour être loueur en meublé professionnel (LMP)

Il ne suffit pas de vouloir être loueur en meublé professionnel pour effectivement l’être. Vous ne pouvez pas « choisir » entre le statut professionnel et le statut non professionnel (LMNP), il faut remplir certaines conditions.

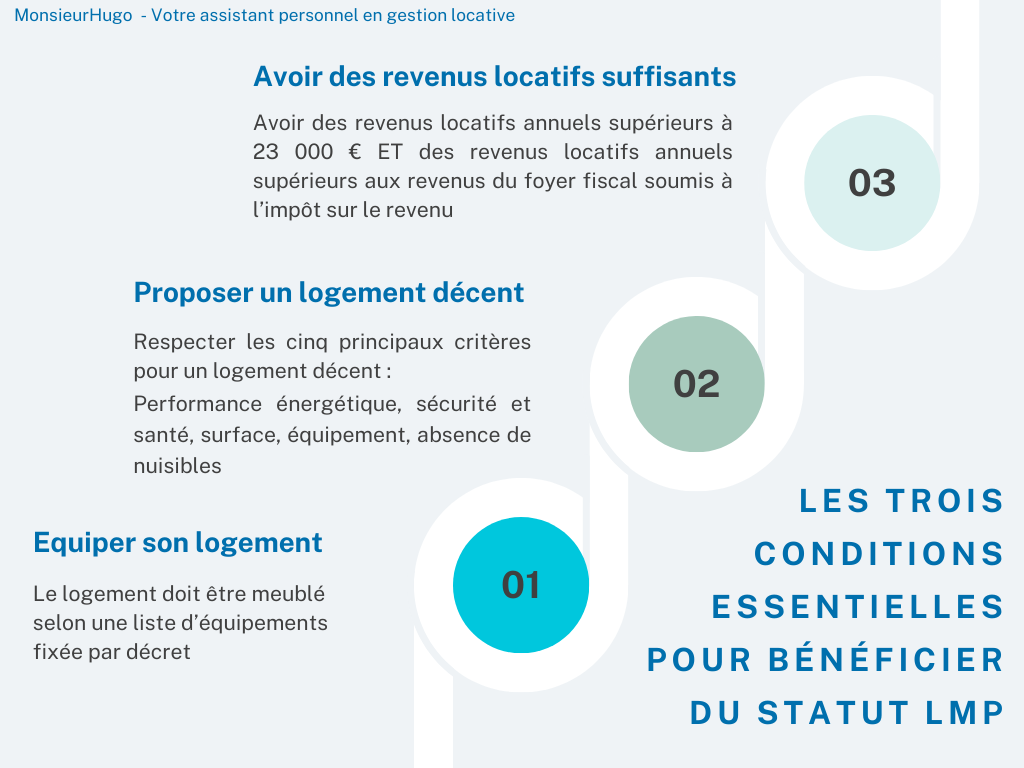

1. Conditions tenant aux revenus locatifs

Deux conditions doivent impérativement être remplies pour être considéré comme LMP :

- Vous dépassez le plafond de revenus locatifs annuels, fixé à 23 000 €

- Vos revenus locatifs excèdent les revenus de votre foyer fiscal soumis à l’impôt sur le revenu

Si l’une de ces conditions n’est pas remplie, vous êtes considéré comme LMNP, loueur en meublé non professionnel. Pour en savoir plus sur le statut LMNP, vous pouvez consulter mon article ultra complet sur le sujet juste ici 😉

2. Condition tenant à la nature du logement

Cela tombe sous le sens, mais pour être loueur en meublé, il faut louer… meublé. 🕵🏼

Blague à part, pour qu’un logement soit considéré comme « meublé », il doit contenir les éléments suivants :

- Literie comprenant couette ou couverture

- Dispositif d’occultation des fenêtres dans les pièces destinées à être utilisées comme chambre à coucher

- Plaques de cuisson

- Four ou four à micro-ondes

- Réfrigérateur et congélateur ou, au minimum, un réfrigérateur doté d’un compartiment permettant de disposer d’une température inférieure ou égale à – 6 °C

- Vaisselle nécessaire à la prise des repas

- Ustensiles de cuisine

- Table et sièges

- Etagères de rangement

- Luminaires

- Matériel d’entretien ménager adapté aux caractéristiques du logement

Cette condition de location meublée vaut pour le LMP comme pour le LMNP.

Et si vous ne la respectez pas ? Vous risquez la requalification de votre location meublée en location vide, ce qui modifie la fiscalité applicable. Alors faites attention !

L’imposition des revenus locatifs LMP

L’info que vous attendiez avec impatience : comment sont imposés vos revenus LMP ?

Il est important de savoir que l’activité LMP est une activité commerciale aux yeux de l’administration fiscale, contrairement à la location nue.

Vos revenus LMP sont donc imposés, au titre de l’impôt sur le revenu, dans la catégorie des bénéfices industriels et commerciaux.

En parallèle, vous pouvez choisir entre deux régimes d’imposition :

- Le régime micro BIC, qui permet de bénéficier d’un abattement sur votre CA (votre base imposable baisse)

- Le régime réel, qui permet de déduire les charges liées à votre investissement locatif de votre CA (votre base imposable baisse)

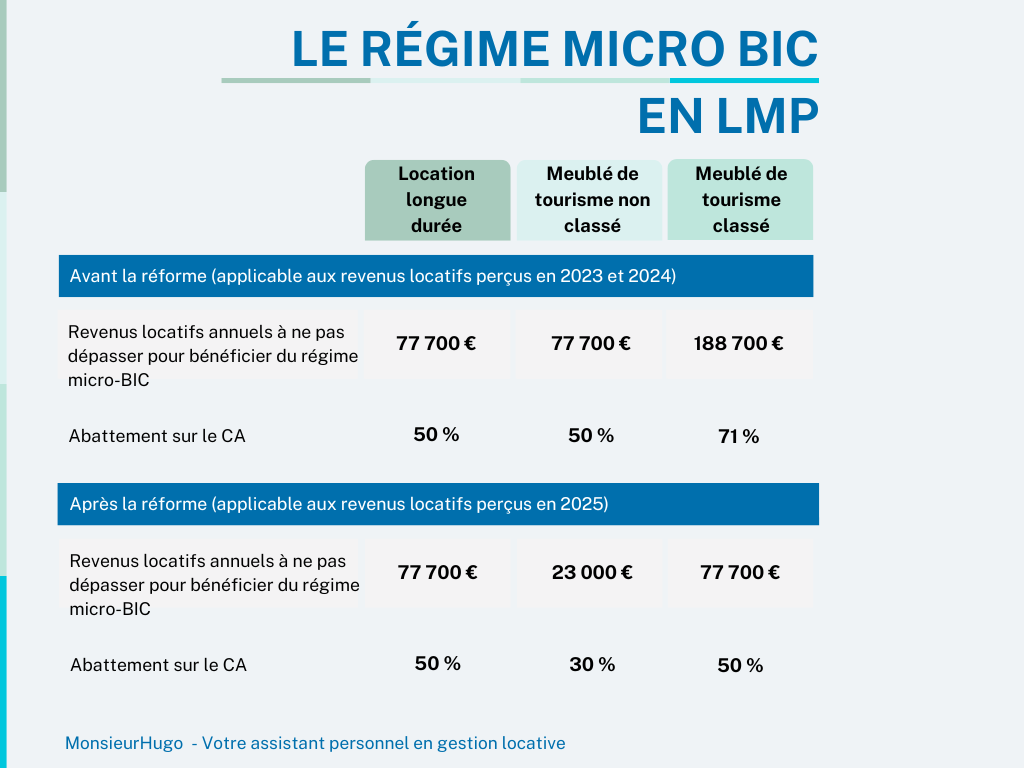

Ces régimes ont récemment évolué avec le projet de loi « anti airbnb », il faut donc distinguer l’imposition des revenus locatifs en LMP avant et après la réforme.

1. L’imposition des revenus locatifs LMP avant la réforme

L’ancien modèle s’applique pour les recettes locatives perçues en 2023 et en 2024.

🏡 Je fais de la location meublée longue durée.

- Le régime micro-BIC permet de bénéficier d’un abattement de 50% sur le chiffre d’affaires. Il s’applique si les recettes locatives sont inférieures à 77 700 euros.

- Le régime réel s’applique automatiquement au-delà de 77 700 euros de recettes locatives. Vous pouvez également le choisir volontairement même si vous n’avez pas atteint le seuil.

🏝️ Je fais de la location meublée de tourisme.

- Pour un meublé de tourisme non classé, le régime micro-BIC permet de bénéficier d’un abattement de 50%. Il s’applique si les recettes locatives sont inférieures à 77 700 euros.

- Pour un meublé de tourisme classé, le régime micro-BIC permet de bénéficier d’un abattement de 71%. Il s’applique si les recettes locatives sont inférieures à 188 700 euros.

- Le régime réel s’applique automatiquement si vos recettes locatives dépassent 77 700 euros pour un meublé de tourisme non classé ou 188 700 euros pour un meublé de tourisme classé. Vous pouvez également le choisir volontairement même si vous n’avez pas atteint le seuil.

💡 On constate que le régime de la location meublée longue durée est le même que pour la location d’un meublé de tourisme non classé. Or, un meublé de tourisme se loue bien plus cher à la nuit qu’une location longue durée. C’est pour réduire cette niche fiscale que la proposition de loi anti airbnb a été faite.

2. L’imposition des revenus locatifs LMP après la réforme

Le nouveau modèle s’applique pour les recettes locatives perçues à partir de 2025. Attention, depuis la dissolution de l’Assemblée nationale du 9 juin 2024, l’avenir de cette proposition de loi n’est pas certain. Les discussions autour du projet de loi sont en pause.

À l’heure actuelle, voici ce qui est proposé :

🏡 Je fais de la location meublée longue durée. Le régime de la location meublée longue durée ne change pas avec la proposition de loi « anti airbnb », qui vise la location meublée de tourisme.

🏝️ Je fais de la location meublée de tourisme.

- Pour un meublé de tourisme non classé, le régime micro-BIC permet de bénéficier d’un abattement de 30%. Il s’applique si les recettes locatives sont inférieures à 23 000 euros.

- Pour un meublé de tourisme classé, le régime micro-BIC permet de bénéficier d’un abattement de 50%. Il s’applique si les recettes locatives sont inférieures à 77 700 euros.

- Le régime réel s’applique automatiquement si vos recettes locatives dépassent 23 000 euros pour un meublé de tourisme non classé ou 77 700 euros pour un meublé de tourisme classé. Vous pouvez également le choisir volontairement même si vous n’avez pas atteint le seuil.

L’imposition des plus-values immobilières en LMP

Si vous vendez l’un de vos biens mis en location meublée avec votre statut LMP, il est possible que vous fassiez une plus-value.

💡 Une plus-value immobilière est caractérisée lorsque vous revendez un bien plus cher que son prix d’achat. La plus-value est alors la différence entre le prix de vente et le prix d’achat.

L’activité LMP est soumise au régime fiscal des plus-values professionnelles.

Lorsque vous faites une plus-value en LMP, selon la durée de votre activité et le montant de vos recettes locatives, vous pouvez bénéficier d’une exonération d’impôt :

- Exonération totale si votre activité de location en meublé a plus de 5 ans et que vos revenus issus de la location sont inférieurs à 90 000 euros HT.

- Exonération partielle si vos revenus issus de la location en meublé sont compris entre 90 000 et 126 000 euros HT.

Le report du déficit en LMP

Si vous êtes loueur en meublé professionnel et que vous optez pour le régime fiscal réel, vous pouvez déduire vos charges de vos recettes locatives, mais pas que.

Il arrive que les dépenses liées à l’activité LMP soient supérieures aux revenus locatifs générés par cette même activité. Vous créez ainsi un déficit, un « trou » : vous perdez de l’argent.

Heureusement, vous pouvez imputer ce déficit sur votre revenu global des années suivantes jusqu’à la 6e année inclusivement.

😎 Vous avez bien lu, sur votre revenu global et pas uniquement sur votre revenu locatif.

Ce système de report du déficit permet ainsi de faire baisser votre imposable des années suivantes, donc de payer moins d’impôts.

⛔ Attention, le report du déficit est ouvert uniquement au loueur en meublé professionnel qui a choisi le régime fiscal réel. Si vous avez choisi le régime fiscal micro-BIC, vous ne pouvez pas reporter votre déficit.

Le paiement des prélèvements sociaux et des cotisations sociales en LMP

L’activité LMP impose le paiement de prélèvements sociaux. Ces prélèvements sociaux forment une imposition au taux de 17,2%, découpé en plusieurs points :

- Un taux de 9,20 % pour la contribution sociale généralisée (CSG)

- Un taux de 0,5 % pour la contribution au remboursement de la dette sociale (CRDS)

- Un taux de 7,5 % pour le prélèvement de solidarité

Le loueur en meublé professionnel doit également s’acquitter des cotisations sociales, en plus des prélèvements sociaux. Ce n’est pas le cas du loueur en meublé non professionnel (LMNP) qui n’est soumis qu’au paiement des prélèvements sociaux.

Quid de la TVA pour le loueur en meublé professionnel ?

Le loueur en meublé professionnel n’est pas assujetti à la TVA. Il n’a pas non plus la possibilité d’opter pour la TVA.

Et si je combine LMP et entreprise ?

Il est tout à fait possible de combiner le statut LMP avec la création d’une entreprise. Ainsi, il n’est pas rare de créer une SARL immobilière avec laquelle faire de la location meublée.

Néanmoins, attention aux différences de fiscalité entre loueur en meublé professionnel sans entreprise et loueur en meublé professionnel combiné à une entreprise :

- Si votre activité LMP est combinée à une SARL, vous êtes redevable de l’impôt sur les sociétés.

- Si votre activité LMP est combinée à une SARL de famille, vous pouvez opter pour l’impôt sur le revenu.

- Si votre activité LMP est combinée à une SAS, vous êtes redevable de l’impôt sur les sociétés.

- Si votre activité LMP est combinée à une SCI, vous êtes redevable de l’impôt sur les sociétés.

Les avantages fiscaux communs entre LMP et LMNP

LMP et LMNP regroupent certains avantages communs en matière de fiscalité. Sans aller dans le détail (vous pouvez directement consulter mon article sur la différence entre LMNP et LMP lorsque l’on fait de la location meublée 😉), voici l’essentiel des points communs entre location meublée non professionnelle et location meublée professionnelle :

- Vous pouvez choisir entre le régime fiscal micro-BIC et le régime fiscal réel

- Si vous choisissez le régime micro-BIC, vous bénéficiez des mêmes abattements en LMP et en LMNP

- Si vous choisissez le régime fiscal réel, vous pouvez déduire vos charges de vos revenus locatifs mais aussi pratiquer la déduction des amortissements

- Vous pouvez cumuler LMNP et entreprise, ou LMP et entreprise

- Vous n’êtes pas assujetti à la TVA

⛔ Attention, si le report du déficit est effectivement possible en LMNP comme en LMP, une différence de taille subsiste : si vous êtes non professionnel, l’imputation du déficit est possible seulement sur le revenu locatif, alors que si vous êtes professionnel, l’imputation du déficit est possible sur le revenu global.

)