La période de déclaration arrive chaque année à grand pas et à titre personnel c’est toujours une épreuve insurmontable qui m’attend !

Je ne me pose plus trop de questions sur comment sont calculés mes impôts…

Est-ce que j’ai fait le bon choix du meilleur régime pour optimiser ma fiscalité ?

Je passe peut etre sans le savoir à côté d’une opportunité pour réduire mon imposition dans le but ultime de voir ma rentabilité augmenter ?

Je me laisse porter par la vague.

Je déclare.

Je paye.

Pourquoi faire autrement après tout ?

Sauf que : lorsqu’on prend le temps de comprendre comment les impôts sont calculés au régime Micro Bic ou au réel (LMNP), c’est là que les chiffres donnent le tournis : 85% des propriétaires ont payé 0€ d’impôts grâce à l’amortissement de leur bien au régime réel.

J’avoue, ça met un petit coup de pression.

Mais quand vous aurez compris les modes de calcul de l’impôt sur vos revenus locatifs meublés, vous ne verrez plus les choses de la même manière.

Franchement, qui n’a pas envie de payer moins d’impôts ?

Avec cet article, je vous offre un tuto pas à pas pour mieux maitriser vos impôts :

- L’explication de la fiscalité de la location meublée

- Le principe du barème progressif d’imposition sur le revenu

- Le mode de calcul de votre impôt si vous avez choisi le régime micro-BIC

- Le mode de calcul de votre impôt si vous avez choisi le régime réel

- Le meilleur choix de régime fiscal selon votre situation

Vous n’avez plus qu’à en profiter 😉

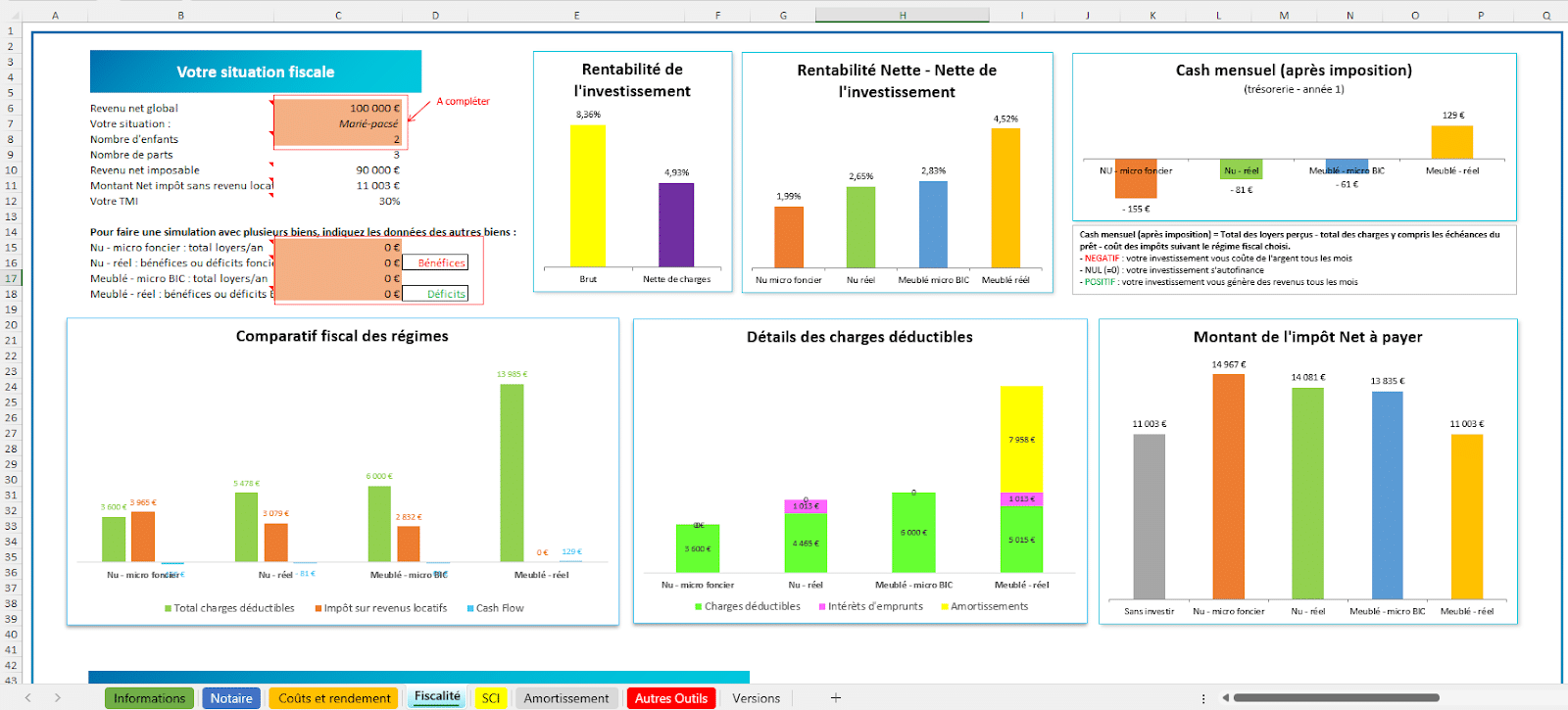

Et après la théorie, je vous invite à télécharger notre simulateur de rentabilité locative sous Excel qui calculera pour vous vos impôts en fonction de votre situation et du régime fiscal choisi.

Si vous n’avez pas le temps de lire tout l’article je vous conseille de télécharger mon guide complet sur la fiscalité qui détaille l’ensemble des régimes fiscaux pour investir en immobilier. Il vous guidera aussi pour savoir si vous devez investir en nom propre ou en société.

En BONUS en fin de cet article : ma solution pour diviser par 2 vos frais comptables 😉

Investissement locatif meublé : comment savoir si je suis LMNP ou LMP ?

Si vous faites de la location meublée, vous appartenez à l’une de ces deux catégories :

Vous êtes considéré comme loueur en meublé professionnel lorsque les deux conditions suivantes sont remplies :

- Vos revenus locatifs annuels excèdent le plafond fixé à 23 000 euros

- Vos revenus locatifs annuels excèdent les revenus du foyer fiscal soumis à l’impôt sur le revenu

Lorsque l’une de ces conditions n’est pas remplie, vous êtes considéré comme loueur en meublé non professionnel.

La fiscalité des revenus locatifs de la location meublée

Vos revenus issus de la location meublée sont soumis à l’impôt sur le revenu, selon un barème progressif par tranche.

En fiscalité, la location meublée est considérée comme une activité commerciale. Ainsi, vos revenus locatifs issus de la location meublée sont imposés dans la catégorie des bénéfices industriels et commerciaux (BIC).

Ainsi, vos revenus locatifs doivent être déclarés dans la catégorie des BIC pour ensuite être imposés sur le revenu selon un barème progressif par tranche.

Vous pouvez alors choisir entre le régime micro-BIC et le régime réel d’imposition.

Ce choix influence nécessairement votre impôt final !

Je vous en dit plus dans la suite de l’article (et surtout, je vous montre de vrais exemples de calculs).

💡 Bon à savoir : lorsque vous faite de la location vide, vos revenus locatifs sont imposés dans la catégorie des revenus fonciers.

Le barème progressif par tranche de l’impôt sur le revenu

Le barème progressif par tranche de l’impôt sur le revenu est le suivant :

| Tranches de revenus | Taux d’imposition |

| Jusqu’à 11 294 € | 0 % |

| De 11 295 € à 28 797 € | 11 % |

| De 28 798 € à 82 341 € | 30 % |

| De 82 342 € à 177 106 € | 41 % |

| Plus de 177 106 € | 45 % |

Il va nous être utile pour nos différentes simulations d’impôts sur les revenus locatifs meublés.

Je calcule mon impôt sur le revenu LMNP et LMP en régime micro-BIC

Vous avez fait le choix du régime micro-BIC pour l’imposition de vos revenus locatifs meublés. Voyons ensemble les conséquences sur votre impôt.

Suis-je concerné par le régime micro-BIC ?

Lorsque vous faites de la location meublée longue durée (en LMNP ou en LMP), le régime micro-BIC s’applique automatiquement si vos recettes locatives sont inférieures à 77 700 euros par an.

Exemple : vos recettes locatives annuelles sont de 50 000 euros. Vous souhaitez être assujetti au régime micro-BIC. Vous n’avez pas à opter expressément pour le régime micro-BIC, il s’applique par défaut.

En revanche, rien ne vous empêche d’opter pour le régime réel même si le régime micro-BIC s’applique.

En quoi consiste le régime micro-BIC ?

D’un point de vue fiscal, le régime micro-BIC vous permet de bénéficier d’un abattement de 50% sur votre chiffre d’affaires.

Tout simplement, vous réduisez votre base imposable sans rien faire.

De quoi faire des heureux !

Le calcul de ma base imposable en régime micro-BIC

✅ 1er exemple : En LMP, vous avez réalisé un chiffre d’affaires de 60 000 euros grâce aux loyers issus de votre investissement.

Votre base imposable avant abattement est de 60 000 euros.

Votre base imposable après abattement de 50% est de 60 000 / 2 = 30 000 euros.

✅ 2nd exemple : En LMNP, vous avez réalisé un chiffre d’affaires de 15 000 euros grâce aux loyers issus de votre investissement.

Votre base imposable avant abattement est de 15 000 euros.

Votre base imposable après abattement de 50% est de 15 000 / 2 = 7 500 euros.

Le calcul de mon impôt en régime micro-BIC

Vous vous souvenez de notre tableau avec le barème progressif de l’impôt sur le revenu ? C’est le moment de l’utiliser ! 😉

Par souci de simplicité, je pars du principe que vous n’avez pas d’autres revenus (un salaire par exemple).

J’ai également arrondi les résultats.

✅ 1er exemple : Reprenons votre chiffre d’affaires de 60 000 euros !

Votre base imposable après abattement est de 30 000 euros.

Vous vous situez donc dans la 3e tranche où le taux d’imposition est de 30%.

J’applique mon taux de 0% jusqu’à 11 294 euros, ce qui fait 0.

J’applique ensuite mon taux de 11% jusqu’à 28 797 euros, ce qui fait (28 797 – 11 294) x 11% = 1 925 euros.

J’applique enfin mon taux de 30% jusqu’à 30 000 euros, ce qui fait (30 000 – 28 797) x 30% = 1 203 euros.

On obtient 0 + 1935 + 1203 = 3 138 euros.

C’est le montant de votre impôt !

✅ 2e exemple : Reprenons votre chiffre d’affaires de 15 000 euros !

Votre base imposable après abattement est de 7 500 euros.

Vous vous situez donc dans la 1ère tranche où le taux d’imposition est de 0%.

Et quand on multiplie par 0…

On ne paye pas d’impôt 😉

✅ Exemple bonus : un aperçu de votre impôt sans l’abattement de 50 % 😉

Si vous n’aviez pas pu bénéficier d’un abattement de 50% sur vos revenus locatifs de 15 000 euros, vous auriez été imposé dans la 2e tranche à 11%.

Sur la première tranche, le taux étant de 0%, vous ne payez pas d’impôts.

Sur la deuxième tranche, vous payez (15 000 – 11 294) x 11% = 408 euros.

Vous auriez donc payé 408 euros d’impôts au lieu de 0.

Je calcule mon impôt sur le revenu LMNP et LMP en régime réel

Vous avez fait le choix du régime réel pour l’imposition de vos revenus locatifs meublés. Voyons ensemble les conséquences sur votre impôt.

Suis-je concerné par le régime réel ?

En principe, le régime réel est le régime applicable uniquement au-delà de 77 700 euros de revenus locatifs annuels, en LMNP comme en LMP.

Cependant, vous avez la possibilité d’opter pour le régime réel dans n’importe quelle situation à condition de le mentionner expressément. Votre choix est ensuite reconductible chaque année de manière tacite. Vous pouvez tout à fait y renoncer au profit du micro-BIC, ou le choisir après plusieurs années passées en micro-BIC.

En bref :

- En LMP et LMNP, le régime réel s’applique automatiquement si vous dépassez 77 700 euros de recettes locatives annuelles.

- En LMP et LMNP, le régime réel s’applique si vous en faites le choix, même si vos revenus locatifs annuels sont inférieurs à 77 700 euros.

En quoi consiste le régime réel ?

Le régime réel ne permet pas de bénéficier d’un abattement, mais permet de déduire toutes les charges liées à votre investissement locatif de votre chiffre d’affaires.

Cette déduction des charges permet de faire baisser votre base imposable et donc, le montant de votre impôt.

C’est plutôt une bonne nouvelle !

Le régime réel permet également de pratiquer :

- La déduction des amortissements

- L’imputation des déficits

Encore une fois, le but est de faire baisser votre base imposable le plus possible.

💡 Bon à savoir : en LMNP, l’imputation des déficits a lieu sur les revenus locatifs uniquement. En LMP, l’imputation des déficits a lieu sur le revenu global.

Le calcul de ma base imposable en régime réel

J’ai repris les mêmes chiffres que dans les exemples pour le micro-BIC, afin que vous puissiez voir la différence entre ces deux régimes et les conséquences de votre choix selon votre situation !

✅ 1er exemple : vous avez réalisé un chiffre d’affaires de 60 000 euros grâce aux loyers issus de votre investissement.

Afin de déterminer votre base imposable, il faut retrancher à votre chiffre d’affaires toutes les charges déductibles que vous avez dû supporter durant l’année, mais aussi les potentiels amortissements. Partons du principe que vous avez eu 20 000 euros de charges en tout.

60 000 – 20 000 = 40 000 euros. C’est votre nouvelle base imposable.

✅ 2nd exemple : vous avez réalisé un chiffre d’affaires de 15 000 euros grâce aux loyers issus de votre investissement.

Idem, en partant du principe que vous avez eu 10 000 euros de charges.

15 000 – 10 000 = 5 000 euros. C’est votre nouvelle base imposable.

Le calcul de mon impôt en régime réel

Comme précédemment, je pars dans l’idée que vous n’avez pas d’autres revenus afin de simplifier la démonstration.

✅ 1er exemple : Reprenons votre chiffre d’affaires de 60 000 euros !

Votre base imposable est de 40 000 euros.

On applique à nouveau notre barème progressif de l’impôt sur le revenu :

- 11 294 x 0% = 0 euros

- (28 797 – 11 294) x 11% = 1 925 euros

- (40 000 – 28 797) x 30% = 3 361 euros

Notre impôt total est de 1 925 + 3 361 = 5 286 euros

C’est plus qu’en micro-BIC, pour le même chiffre d’affaires.

À titre de comparaison, si vous aviez eu 35 000 euros de charges à déduire, le régime réel devient plus intéressant, car votre base imposable aurait été de 25 000 euros.

✅ 2nd exemple : Reprenons votre chiffre d’affaires de 15 000 euros !

Votre base imposable est de 10 000 euros.

Il s’agit de la 1ère tranche d’imposition à 0%, vous ne payez donc pas d’impôt sur le revenu. C’est la même situation qu’en micro-BIC.

Si vous aviez eu très peu de charges, votre base imposable aurait moins baissé, donc le régime micro-BIC aurait été plus intéressant.

L’ajout des prélèvements sociaux

À notre impôt sur le revenu doivent être ajoutés les prélèvements sociaux, pour un taux de 17,2%.

Ils sont répartis comme suit :

- Un taux de 9,20 % pour la contribution sociale généralisée (CSG)

- Un taux de 0,5 % pour la contribution au remboursement de la dette sociale (CRDS)

- Un taux de 7,5 % pour le prélèvement de solidarité

Soit un taux total de 17,20%.

Ce taux est appliqué sur les revenus nets, c’est-à-dire :

- Sur votre base imposable une fois l’abattement de 50% appliqué si vous êtes au régime micro-BIC.

- Sur votre base imposable une fois les charges déduites si vous êtes au régime réel.

✅ Exemple : votre base imposable est de 7 500 euros.

Comme vous êtes dans la première tranche d’imposition, vous ne payez aucun impôt sur le revenu.

Vous êtes tout de même redevable des prélèvements sociaux au taux de 17,2%.

7 500 x 17,2% = 1 290 euros.

L’ajout des cotisations sociales

Le paiement des cotisations sociales ne concerne que le loueur en meublé professionnel (LMP). Le loueur en meublé non professionnel (LMNP) n’est redevable que des prélèvements sociaux.

Un outil simple que je vous offre pour faire vos simulations sans prise de tête

Vous pouvez, vous aussi, faire ces simulations facilement de votre côté, en téléchargeant notre simulateur de rentabilité locative. Il vous est proposé gratuitement en version Excel.

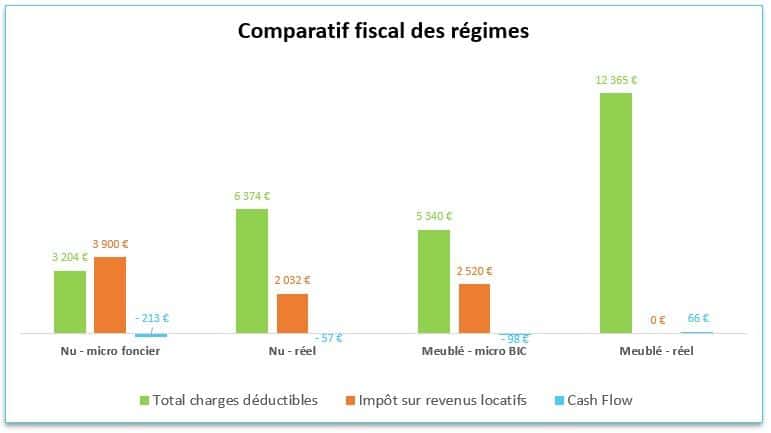

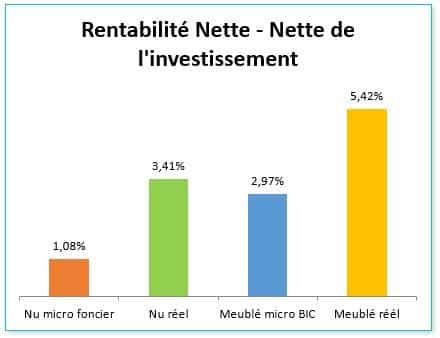

Voici les graphiques issus de ce simulateur :

En changeant le statut de votre location meublée (passage du micro BIC au réel), vous faites exploser tout simplement votre rentabilité nette nette : de 2.97% (micro BIC) à 5.42% (au réel LMNP).

Mais alors, que choisir pour payer le moins d’impôts possible ? Régime réel ou micro-BIC ?

Le choix entre régime réel et micro-BIC dépend surtout :

- Du montant de vos charges déductibles

- Du montant de vos amortissements

Si vous avez peu de charges et d’amortissements, votre base imposable risque de ne pas beaucoup baisser, alors qu’un abattement de 50% serait plus intéressant.

À l’inverse, si après avoir répertorié toutes vos charges (et surtout si vous avez fait des travaux de rénovation que vous allez compter en charge), vous constatez que votre base imposable baisse plus qu’un abattement de 50%, il peut être intéressant de se pencher sur le régime réel.

Il faut également prendre en compte la charge comptable que représente le régime réel comparé au micro-BIC.

Il s’agit donc d’un choix au cas par cas !

Je vous conseille vivement de consulter mon article sur l’amortissement en LMNP, qui vous montrera à quel point ce mécanisme fiscal peut être puissant et intéressant lorsque l’on veut payer moins d’impôts ! 😉

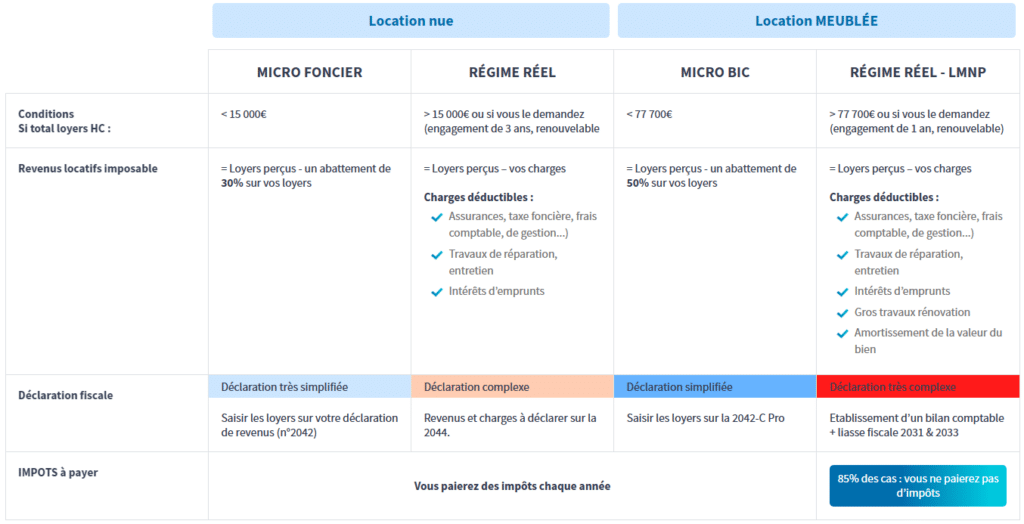

En synthèse, voici un schéma qui récapitule le fonctionnement des régimes Micro Bic versus Réel :

BONUS : comment diviser par 2 vos frais d’expert-comptable ?

Si vous décidez de faire de la location meublée au régime réel (en LMNP), vous serez obligé de passer par un expert-comptable. En effet, il est impossible de faire sa déclaration seule car l’administration vous impose de produire un bilan, un compte de résultat, des liasses fiscales…

Sur le marché les tarifs d’un expert-comptable sont compris entre 500 et 600€ à l’année, je vous propose d’économiser 300€ par an…

Voici un autre levier actionnable immédiatement pour booster votre rentabilité !

Voici mes 2 conseils pour réduire vos frais comptables.

Conseil N°1 : changez de comptable pour utiliser le service fiscal de Monsieur Hugo

Le service fiscal de Monsieur Hugo vous permet de déclarer tous vos revenus locatifs (nu, meublé, saisonnier) très facilement et pour seulement 282€ / an 😉.

C’est plus de 48 régimes fiscaux qui sont pris en charge : LMNP, LMP, SCI, SARL, défisc (Pinel, Besson, Derobien…).

Nos experts en fiscalité s’occupent de tout pour vous :

- Envoyez-leur la liasse fiscale de l’année précédente pour reprendre votre comptabilité.

- Transmettez vos recettes & dépenses par mail ou en utilisant l’outil comptable de Monsieur Hugo.

- Ils contrôlent et produisent vos liasses fiscales puis les télétransmettent aux centres des impôts.

Comme votre expert-comptable actuel, ils sont bien sûr disponibles par mail ou téléphone pour répondre à toutes vos questions et vous accompagner.

Nous avons réussi à diviser par 2 les frais comptables car nous avons automatisé une bonne partie du traitement comptable en amont. Vous aurez le même niveau de service qu’avec votre cabinet comptable actuel pour un coût diviser par 2.

Si vous travaillez déjà avec un autre cabinet comptable, nous pouvons reprendre facilement votre comptabilité en nous fournissant uniquement la liasse fiscale de vote dernier exercice.

Vous souhaitez réduire vos frais comptables de plusieurs centaines d’euros / an ?

N’hésitez pas à prendre un RDV avec l’un de nos experts fiscalistes qui répondra à toutes vos questions.

Conseil N°2 : adhérez à un Centre de Gestion Agréé (CGA)

Le rôle des centres de gestion agréés (CGA) est de détecter et de prévenir les erreurs et les anomalies d’ordre fiscal avant que le FISC ne s’en charge…

Les CGA ne se substituent pas à l’expert-comptable qui établit les liasses fiscales mais ils permettent de pré-valider les liasses fiscales et d’éviter d’être redressé par le FISC.

L’atout majeur d’adhérer à un CGA est d’avoir une réduction d’impôt si vous déclarez vos revenus locatifs meublés au réel.

Cette réduction d’impôt est plafonnée à 915€ par an, ce qui est déjà pas mal pour réduire de plusieurs centaines d’euros votre budget comptable !

Cette réduction = 2/3 des frais de (tenue comptable + CGA).

Si vous choisissez de souscrire au service fiscal de Monsieur Hugo (qui s’occupe de produire vos différentes liasses fiscales et de les télétransmettre aux centres des impôts) alors vous ferez de belles économies. Le tarif à 282€ / an vous reviendra à 128€.

Démonstration :

1/ Règlement du service fiscal Monsieur Hugo : 282€

- 188€ (2/3) : montant récupéré grâce à la réduction d’impôt

- 94€ (1/3) : prix de revient du service fiscal

2/ Règlement des frais d’adhésion à un CGA : 102€

- 68€ (2/3) : montant récupéré grâce à la réduction d’impôt

- 34€ (1/3) : prix de revient pour adhérer au CGA

Total des frais : 128€ (94€+34€) au lieu de 282€.

Si vous avez déjà souscrit à un CGA, vous pourrez bien sûr le conserver.

Voir notre tuto dédié au CGA pour savoir comment y adhérer et sous quelles conditions.

)