Faut-il créer une société pour investir ?

Faites-vous partie de cette majorité de bailleurs qui investissent en nom propre ?

Vous avez raison car c’est le plus simple 😀

Vous achetez un bien immobilier à fort potentiel.

Vous le mettez en location.

Vous percevez des revenus locatifs.

Mais rapidement, vous voulez investir à plus grande échelle.

Et c’est là que tout se complique avec votre banquier. Il ne veut plus vous suivre 🙁.

Même après avoir passé des heures à peaufiner votre dossier bancaire, le directeur de l’agence refuse de vous octroyer un nouveau prêt…

Il vous fait comprendre que seul, vous n’avez plus les ressources pour aller au bout de votre projet. Il va falloir trouver des associés ou des membres de votre famille. Investir à plusieurs devient votre porte de sortie.

👉 Vous pourriez vous laisser tenter par la création d’une SCI ou d’une SARL, mais vous allez découvrir dans cet article que la SAS vous offre beaucoup plus de liberté et de souplesse.

Avec la SAS vous jouez sur un terrain de jeu immense par rapport à la SCI traditionnelle et les avantages fiscaux sont non négligeables !

Avec cet article, vous pourrez :

- Découvrir le potentiel méconnu d’une SAS immobilière.

- Connaître les grandes étapes de création d’une SAS immobilière.

- Apprendre et comprendre la fiscalité de la SAS immobilière.

- Découvrir les autres formes de sociétés pour investir dans l’immobilier.

👉 BONUS : tout au long de l’article, je vous propose de nombreux exemples de calculs pour mieux comprendre la fiscalité de la SAS immobilière.

Je vous dévoile aussi ma technique pour diviser par 2 vos frais comptables.

Avant de nous lancer en profondeur sur la SAS immobilière, je souhaiterai que vous reteniez une chose :

Choisir la bonne fiscalité est tout aussi important que choisir le bon emplacement pour investir 😉

Car avec des impôts qui peuvent grimper jusqu’à 66.2%, si vous choisissez le mauvais régime fiscal, cela peut vous couter plusieurs milliers d’euros d’impôts à payer chaque année !

Voici pour commencer une vue synthétique des différents montages juridiques & fiscaux qui s’offrent à vous pour gérer votre patrimoine :

Si vous n’avez pas le temps de lire cet article ou si vous souhaitez le lire plus tranquillement, je vous invite à télécharger mon guide sur la fiscalité qui explique les différents montages dans l’image ci-dessus.

Pourquoi créer une SAS immobilière ?

1. Pour mettre des fonds en commun

Créer une société immobilière, c’est avant tout pour mettre des fonds en commun ! Avec un ou plusieurs associés, vous aurez un potentiel d’investissement supérieur.

2. Pour la liberté de rédaction des statuts

Contrairement à d’autres sociétés pouvant exercer une activité immobilière comme la SCI ou la SARL, la SAS immobilière propose à ses actionnaires une grande liberté dans la rédaction des statuts, et donc dans le fonctionnement de la société.

Globalement, il s’agit d’une structure juridique souple, qui s’adapte à vos projets.

3. Pour la responsabilité limitée

Comme la SARL, la SAS permet aux actionnaires de voir leur responsabilité limitée à leurs apports. Votre patrimoine personnel est donc protégé. Cette sécurité tend à augmenter la popularité de ces sociétés pour l’investissement immobilier locatif.

À l’inverse, la responsabilité des associés d’une SCI est illimitée.

4. Pour la liberté d’activité

La SAS vous offre la possibilité de réaliser de nombreuses activités liées à l’immobilier.

Vous pourrez ainsi :

- Acquérir des biens afin de les louer et d’en tirer des revenus locatifs. La SAS permet de louer vide comme meublé.

- Faire de l’achat-revente de biens immobiliers.

La SAS immobilière, pour qui ?

Qui peut créer une SAS immobilière ?

Qui peut en être associé ?

La SAS est souple dans son fonctionnement, souple dans son objet : elle l’est tout autant dans la qualité des associés, qui peuvent être des personnes physiques ou morales. Vous n’êtes pas obligé d’être commerçant.

💡 Aucun maximum n’est imposé s’agissant du nombre d’associés de la SAS.

Quelle est la différence entre SAS et SASU ?

La SASU est la forme unipersonnelle de la SAS. Elle ne comporte qu’un seul actionnaire. Si vous souhaitez créer une SAS seul, vous opterez donc pour la SASU (société par actions simplifiée unipersonnelle).

Les grandes étapes de création de la SAS immobilière

👉 Définir le siège social de la société. L’entreprise doit obligatoirement avoir un siège social. Cette adresse est nécessaire pour réaliser les autres formalités.

👉 Nommer le président. Le président de la SAS est nommé avant ou pendant la rédaction des statuts. Il peut s’agir d’une personne physique ou morale.

👉 Rédiger les statuts. La rédaction des statuts de la SAS est guidée par une grande liberté pour les associés, qui peuvent organiser comme ils le souhaitent le fonctionnement de la société. C’est l’un des avantages notoires de la SAS.

👉 Constituer le capital social. La SAS n’impose aucun capital social minimum. Le capital social est constitué des apports réalisés par les associés, en nature ou en numéraire, mais aussi des biens détenus par la société. La SAS immobilière est donc rarement enregistrée avec un capital inexistant ou très faible, puisque son but est le développement d’un ou plusieurs investissements locatifs.

👉 Réaliser les formalités de publicité. Lorsque les statuts ont été rédigés, vous devez publier un avis de constitution de la société dans un support habilité à recevoir des annonces légales. Le tarif d’un avis de constitution d’une SAS est de 193 € HT.

👉 Immatriculer la société au RCS. Pour pouvoir exister, votre SAS doit être déclarée par le biais d’une immatriculation au registre du commerce et des sociétés, aussi appelé RCS.

Je vous conseille fortement de vous faire accompagner par un professionnel pour créer les statuts de votre SAS immobilière : il saura vous conseiller pour protéger vos investissements. Les statuts seront rédigés rapidement et sans erreur.

Compter environ 1 300€ si vous passez par un avocat fiscaliste.

Comprendre la fiscalité de la SAS immobilière

1. Impôt sur les sociétés ou impôt sur le revenu ?

En principe, la SAS est soumise à l’impôt sur les sociétés. Si certaines formes de SAS peuvent opter pour un impôt sur le revenu, ce n’est pas le cas de la SAS immobilière.

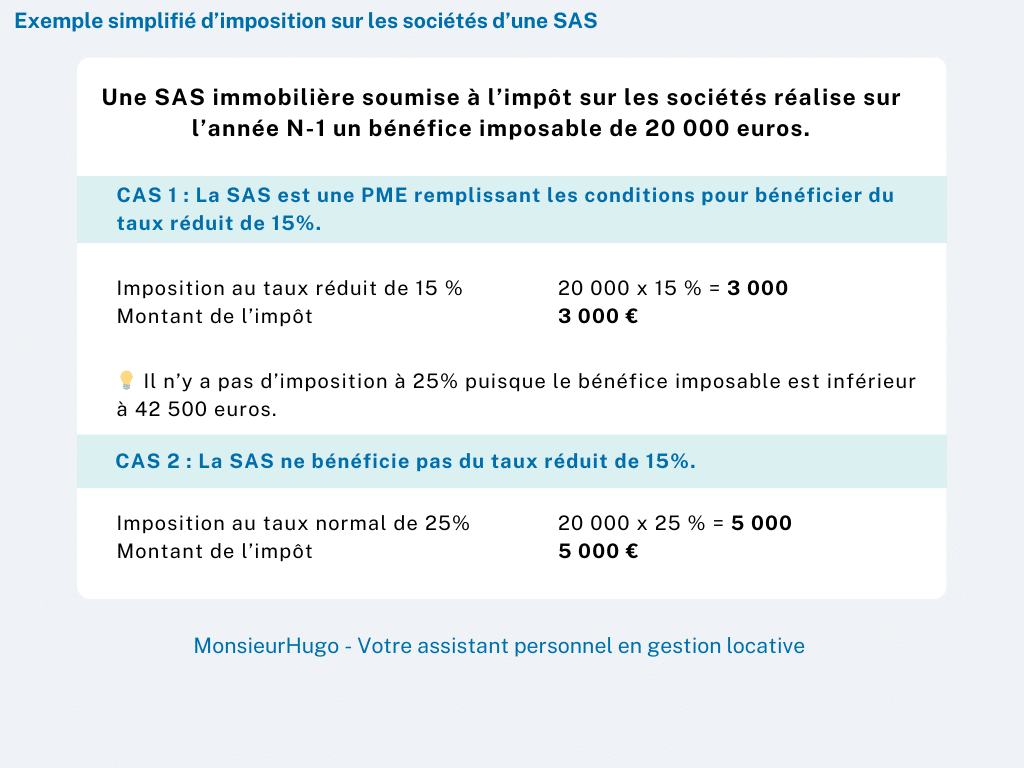

L’imposition des bénéfices de la SAS immobilière

Lorsque la SAS est soumise à l’imposition sur les sociétés, le taux d’imposition des bénéfices est de 25%.

Ce taux est réduit à 15% pour la fraction des bénéfices sur 12 mois comprise entre 0 et 42 500€, si les conditions suivantes sont remplies :

- Votre SAS est une PME

- Le chiffre d’affaires (CA) annuel de l’entreprise est inférieur à 10 millions d’euros

- Le capital social est détenu pour 75% au moins par des personnes physiques

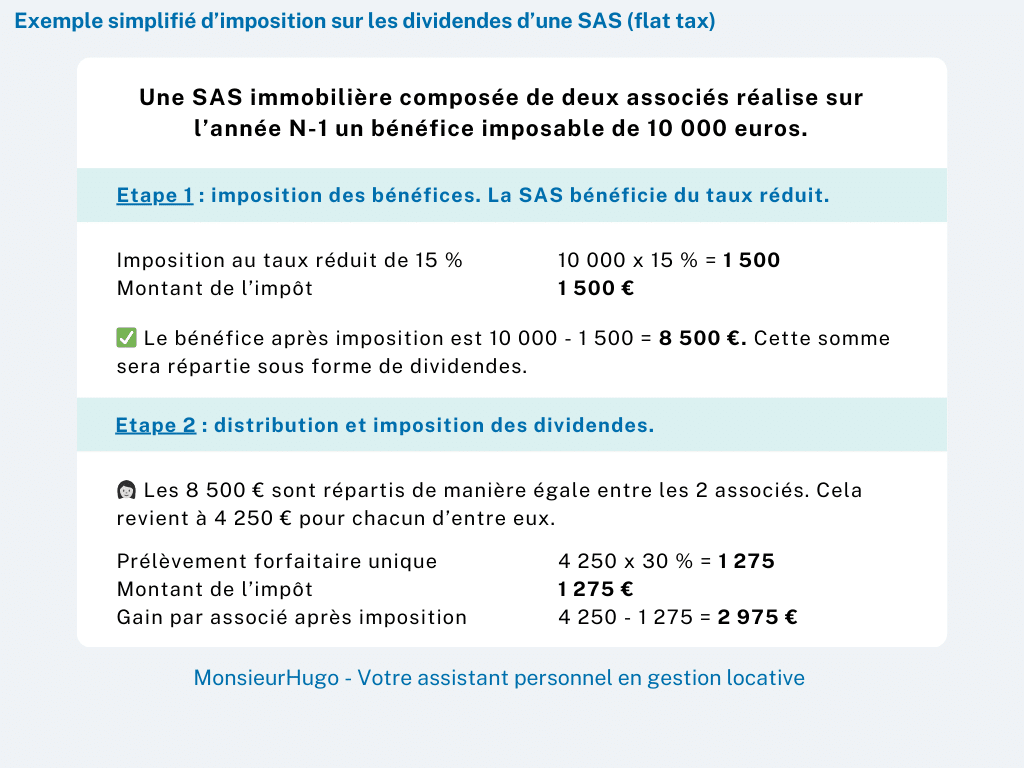

Exemple 1 :

Exemple 2 :

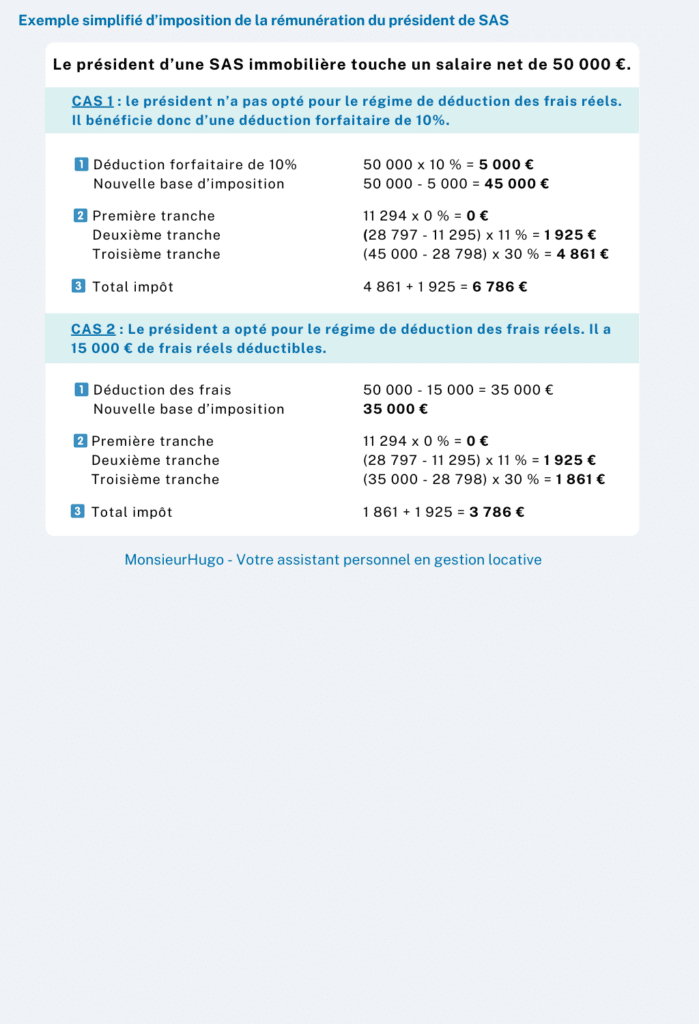

3. L’imposition de la rémunération du président de la SAS immobilière

Au sein d’une SAS, la rémunération du président est soumise à l’impôt sur le revenu. Cela signifie que sa rémunération est imposée selon le barème progressif de l’impôt sur le revenu :

| Tranches de revenus | Taux d’imposition |

| Jusqu’à 11 294 € | 0 % |

| De 11 295 € à 28 797 € | 11 % |

| De 28 798 € à 82 341 € | 30 % |

| De 82 342 € à 177 106 € | 41 % |

| Plus de 177 106 € | 45 % |

Le président de la SAS peut choisir :

- Soit de bénéficier d’une déduction forfaitaire de 10%.

- Soit de déduire ses frais réels professionnels et justifiés.

Le choix se fera en fonction du montant des frais réels professionnels et justifiés engagés. Plus les frais sont importants, plus choisir de les déduire peut-être intéressant.

Exemple :

4. L’imposition des associés de la SAS immobilière

Les dividendes perçus par les associés de la SAS font l’objet d’une imposition distincte de celle des bénéfices.

Une fois que l’impôt sur les sociétés a été appliqué sur le bénéfice de l’entreprise, le bénéfice net peut être redistribué aux associés sous forme de dividendes. Il peut également être mis en réserve pour la société. Il est important de savoir que la distribution de dividendes n’est ni automatique, ni obligatoire !

Les associés, lorsqu’ils touchent des dividendes, ont deux possibilités :

- Soit opter pour la flat tax

- Soit opter pour le barème d’imposition progressif

Première possibilité : la flat tax

La flat tax, aussi appelée prélèvement forfaitaire unique (PFU), est un prélèvement de 30% appliqué sur les dividendes perçus par les associés. Le PFU est composé :

- De 12,8 % au titre de l’impôt sur le revenu

- De 17,20 % au titre des prélèvements sociaux

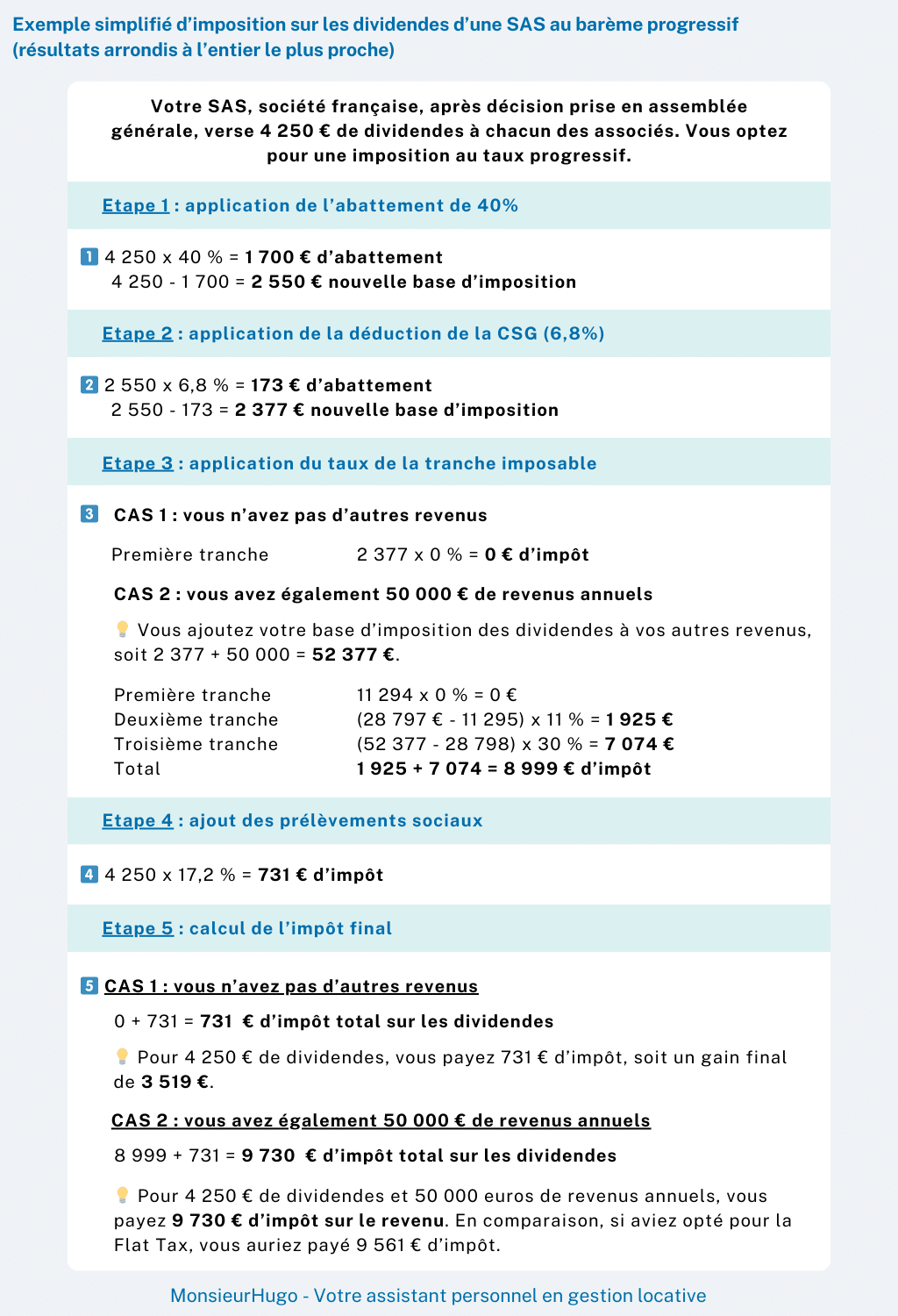

Seconde possibilité : le barème d’imposition progressif

Si vous optez pour le barème d’imposition progressif, vos dividendes sont ajoutés à vos autres revenus. Vous êtes ensuite imposé par tranche selon le barème d’imposition sur le revenu (il s’agit des mêmes tranches que le tableau donné pour l’imposition de la rémunération du président de la SAS).

Ce choix d’imposition pour vos dividendes permet de bénéficier d’un abattement de 40%, à condition :

- Que les dividendes aient été décidés en assemblée générale

- Que l’entreprise soit française ou ait son siège au sein de l’UE ou dans un État ayant conclu avec la France un accord en vue d’éviter les doubles impositions.

Vous bénéficiez aussi d’une déduction de la CSG à hauteur de 6,8%.

Vous devrez également ajouter le paiement des prélèvements sociaux d’un montant de 17,2%.

Choisir entre barème progressif ou flat tax dépend surtout de vos autres revenus. Si vous n’en avez pas ou peu, l’impôt sur le revenu est généralement plus intéressant que la flat tax, puisque le taux de la première tranche d’imposition est à 0%. Il n’y a plus qu’à ajouter les prélèvements sociaux.

À l’inverse, plus vos revenus globaux augmentent, plus la flat tax sera intéressante, pour éviter de grimper dans des tranches d’imposition trop élevées.

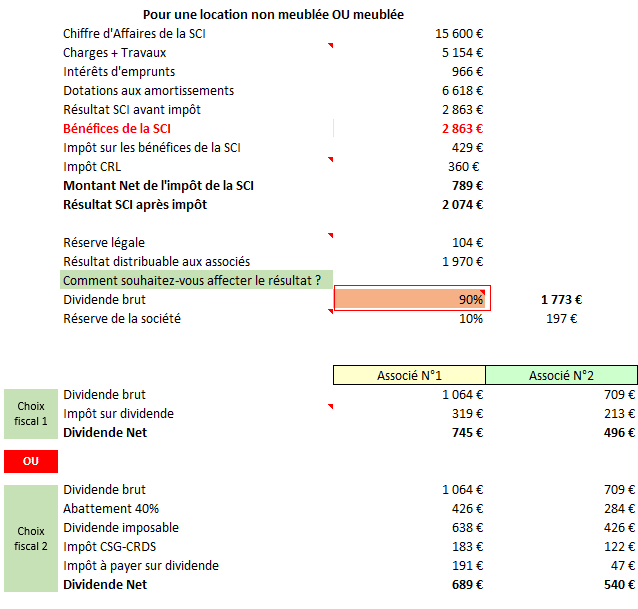

5. Vous avez envie de faire vos propres simulations fiscales ?

Téléchargez notre simulateur fiscal en version excel et comparez les différences d’imposition entre les différents régimes (SCI à l’IS à l’IR, LMNP…)

Le simulateur vous est offert par Monsieur Hugo.

C’est le simulateur le plus complet et le plus facile à utiliser.

Ci-dessous, voici un exemple sur le calcul d’imposition suivant les 2 modèles (flat tax ou l’abattement).

6. Comment diviser par 2 vos frais d’expert-comptable pour gérer votre SAS immobilière ?

Une chose est sure : je vous déconseille de faire votre déclaration fiscale seul !

En effet l’administration vous impose de générer une liasse fiscale incluant : bilan, compte de résultat, tableaux des immobilisations et amortissements.

A moins d’avoir des connaissances avancées en comptabilité et fiscalité, produire ces documents seul vous expose à faire des erreurs et à être sévèrement redressé par le FISC.

Quel coût prévoir ?

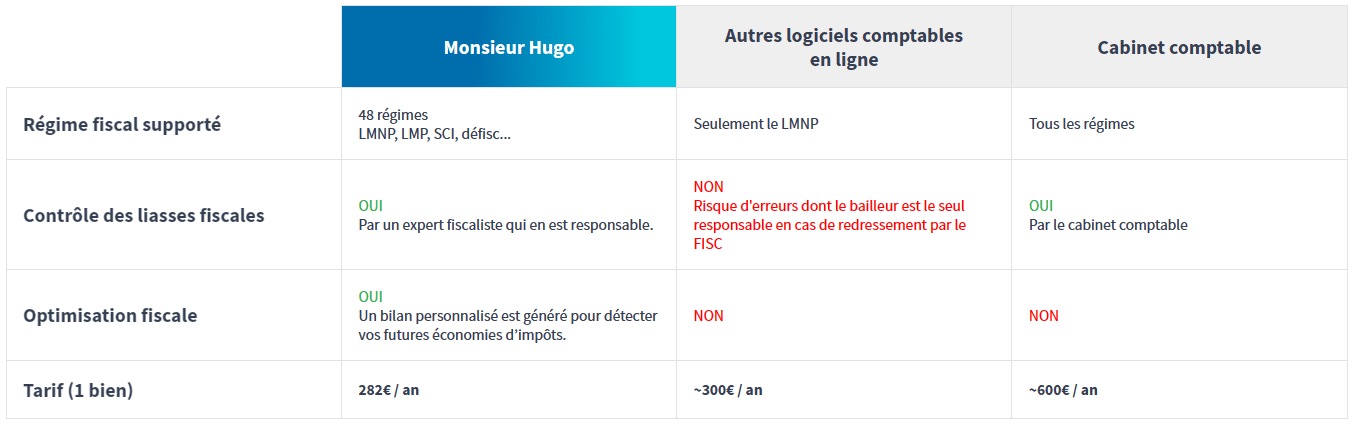

Je vous conseille de vous faire accompagner par un expert-comptable. Le coût moyen est compris entre 550€ et 650€ / an.

Vous avez d’autres solutions présentées dans le comparatif ci-dessous :

Pour information, le service fiscal proposé par Monsieur Hugo est de 282€/an. Soit deux fois moins cher qu’un cabinet d’experts comptables traditionnel.

Les coûts ont pu être divisés par 2 car une bonne partie du traitement comptable a été automatisé : ainsi les experts comptables de Monsieur Hugo se concentrent sur l’essentiel : contrôler les liasses fiscales, les transmettre aux impôts et conseiller par téléphone / mail les investisseurs.

Un bilan personnalisé est même remis à l’investisseur pour optimiser sa fiscalité et identifier les économies d’impôts 😀.

Le service fiscal de Monsieur Hugo couvre plus de 48 régimes fiscaux différents (SCI à l’IS, SCI à l’IR, SARL de famille, SAS, toutes les lois de défisc – Pinel, Borloo….).

Quelles sont les autres options pour son investissement locatif ?

Lorsqu’il s’agit d’investissement locatif, la SAS n’est pas la société à laquelle les bailleurs pensent en premier. Il existe effectivement d’autres formes de sociétés, chacune avec leurs avantages et leurs inconvénients.

Votre choix sera grandement influencé par votre projet et vos attentes pour la création d’une société immobilière.

Mais vous devrez aussi tenir compte de la fiscalité !

Car avec des impôts qui peuvent grimper jusqu’à 66.2%, si vous choisissez le mauvais régime fiscal, cela peut vous couter plusieurs milliers d’euros d’impôts à payer chaque année !

Un vrai coup de massue sur votre rentabilité !

Comme je vous le précisais au début : choisir la bonne fiscalité est tout aussi important que choisir le bon emplacement pour investir 😉

La SARL immobilière

La SARL immobilière ressemble sur de nombreux points à la SAS immobilière.

Ne vous méprenez pas, ces sociétés ne sont pas identiques et ne doivent pas être choisies au hasard pour vos investissements locatifs ! La SARL immobilière est beaucoup plus encadrée que la SAS. Les statuts doivent comporter un certain nombre de mentions obligatoires et les règles de fonctionnement de l’entreprise sont également définies par la loi.

D’un point de vue fiscal, la SARL immobilière comme la SAS immobilière sont en principe chacune soumise à l’impôt sur les sociétés.

👉 J’ai rédigé un article complet sur la SARL immobilière et son régime fiscal, consultez le ici !

La SARL immobilière de famille

La SARL immobilière de famille fonctionne comme une SARL immobilière classique.

La forme « de famille » impose, comme son nom l’indique, que les associés soient tous de la même famille, et plus précisément :

- Des personnes parentes en ligne directe (ascendants et descendants)

- Des frères et sœurs

- Des conjoints

- Des partenaires liés par un PACS

L’intérêt principal de la SARL immobilière de famille est fiscal. Les associés de la SARL de famille peuvent opter pour le régime d’imposition sur le revenu au lieu de l’imposition sur les sociétés.

3. La société civile immobilière (SCI)

La SCI a longtemps été une référence en matière de société immobilière, surtout en famille, notamment pour la gestion de patrimoine.

Le problème de la SCI, c’est son objet : elle ne peut pas (en principe) exercer d’activité commerciale.

Bye bye la location meublée ou l’achat-revente !

Si vous tenez absolument à faire de la location meublée avec une SCI, vous ne serez plus assujetti à l’impôt sur le revenu, mais à l’impôt sur les sociétés, ce qui n’est pas toujours avantageux.

Si vous souhaitez simplement gérer un patrimoine, avec pour but sa transmission (par exemple à vos enfants), la SCI est déjà plus indiquée.

Faut-il opter pour une SAS immobilière quand on veut investir dans l’immobilier locatif ?

En conclusion : La SAS immobilière est une société intéressante pour vos investissements locatifs si vous souhaitez disposer d’une grande liberté de fonctionnement. Elle permet d’exercer des activités de gestion immobilière, tout comme de l’achat-revente de biens immobiliers. La responsabilité limitée des associés rend ce type d’entreprise attrayant, tout comme l’absence de capital social minimum.

En revanche, la liberté de la SAS peut également être un piège pour les novices. Renseignez-vous bien avant de faire votre choix et n’hésitez pas à vous faire accompagner dans votre démarche !

Ne vous lancez pas seul, faites-vous bien accompagner.

Monsieur Hugo propose un service fiscal avec des RDV conseils.

Poser vos questions au cours d’une visio : un expert en fiscalité vous éclaire sur votre projet et vos problématiques (pertinence du projet, point financier, choix de votre régime fiscal, comptabilité…).

Ne perdez plus votre temps à écumer les forums pour trouver une réponse fiscale.

Obtenez l’avis d’un expert fiscaliste : c’est rapide, fiable et sécurisant.

Exemples de thématiques traitées :

- Stratégie fiscale (LMNP, LMP, SCI à l’IS, Revenus Foncier, Holding, SAS)

- Conseil immobilier (Acheter, Vendre, Rentabilité d’un projet, Déménagement, Expatriation, Plus-value, location vide ou meublée, colocation/coliving, etc…)

- Coaching Patrimonial

- Focus expertise comptable

Pour prendre un RDV, c’est par ici.

)