Faites le bon choix entre SARL de famille et SCI

Quelle idée enfin ?

Créer une entreprise pour gérer son patrimoine immobilier… !

Pourquoi certains investisseurs, chevronnés ou non, dépensent autant d’énergie pour créer leur SARL ou SCI ?

Car ils ont bien compris que choisir la bonne fiscalité est tout aussi important que choisir le bon emplacement pour investir !

Avec à la clé des économies d’impôts et une rentabilité qui explose.

Même si notre fiscalité est la plus compliquée, elle n’est pas réservée à une élite.

Dans ce nouvel article vous trouverez tous les critères essentiels à avoir en tête avant de vous lancer sur le choix d’une SARL ou d’une SCI.

- Quelle est la forme de société qui me protège le plus en cas de perte financière ?

- Celle la plus adaptée pour de la location meublée ou de l’achat – revente ?

- Celle la plus optimisée pour la transmission de mon patrimoine ?

- Laquelle m’offre le plus de liberté sur le choix de mon imposition ?

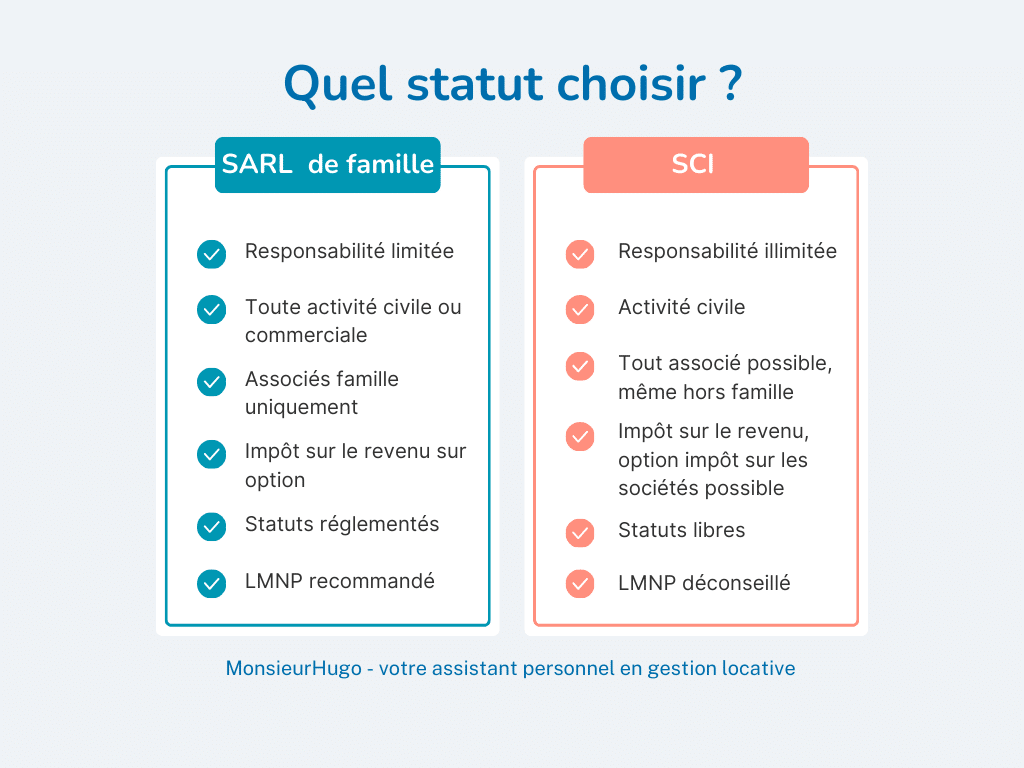

👉 Je vous propose un comparatif béton et complet entre SARL de famille et SCI.

Prenez le temps de lire ce guide avant de vous lancer : c’est une mini formation que vous offre.

En BONUS à la fin de l’article, des exemples concrets adaptés à votre situation 😉

Et je vous livrerai aussi ma méthode pour diviser par 2 vos frais comptables 😉

Avant d’attaquer dans le vif du sujet, voici une vision synthétique qui dresse un panorama macro des modes de gestion de votre patrimoine immobilier :

Prenons le temps maintenant de détailler la SARL et la SCI.

Si vous n’avez pas le temps de lire tout l’article je vous invite à télécharger mon guide complet sur la fiscalité qui détaille l’ensemble des régimes fiscaux (ci-dessus) pour investir en immobilier.

La SARL de famille

SARL signifie société à responsabilité limitée. Les associés de la SARL de famille ont donc une responsabilité limitée à leurs apports ! Cette sécurité séduit de plus en plus de monde, d’autant plus que la SARL de famille ne nécessite pas de capital social minimum.

1. Son activité

La SARL, qu’elle soit dans sa forme familiale ou non, se démarque par sa grande liberté d’activité.

C’est plutôt une bonne nouvelle pour les investisseurs immobiliers !

En choisissant la création d’une SARL, vous pouvez exercer toute activité économique, civile ou commerciale. En créant une société immobilière, vous pouvez ainsi :

- Faire de la location vide

- Faire de la location meublée

- Faire de l’achat-revente de biens immobiliers

- Et plus globalement, gérer votre patrimoine immobilier

Une formule complète qui a de quoi en séduire plus d’un !

2. Ses associés

Pour être associé d’une SARL de famille, il faut être… de la même famille.

Évident n’est-ce pas ?

Pas tant que ça.

La notion de famille est réduite aux personnes suivantes :

- Des personnes parentes en ligne directe (ascendants et descendants)

- Des frères et sœurs

- Des conjoints

- Des partenaires liés par un PACS

Si vous décidez de vous associer avec une personne qui n’est pas dans cette liste, il s’agira d’une SARL classique et non pas d’une SARL de famille, ce qui change l’aspect fiscal de votre société.

3. Sa fiscalité

L’intérêt de la SARL de famille, ce n’est pas uniquement de pouvoir créer une société dans l’immobilier avec ses proches.

Vous le savez, j’adore vous parler de fiscalité.

Parce qu’un investisseur bien informé, c’est un investisseur heureux, serein et rentable !

Et la fiscalité reste un gros point noir pour beaucoup d’entre vous, un concept parfois nébuleux et souvent effrayant (il y a aussi ceux qui sont dans le déni, je vous vois).

Société = impôt sur les sociétés ?

Que nenni.

La SARL de famille permet d’opter pour l’impôt sur le revenu si vous le souhaitez. À vous de déterminer si cette option est intéressante dans votre situation. Si elle ne l’est pas, vous pourrez toujours conserver l’impôt sur les sociétés.

Dans tous les cas faites vous accompagner par un professionnel pour prendre les bonnes décisions et choisir la fiscalité adaptée à vos besoins.

👉 Nos experts en fiscalité sont là pour vous aider. Vous pouvez prendre un RDV avec eux ici et leur expliquer vos attentes, ils seront vous conseiller au mieux.

4. Ses avantages

La SARL de famille regroupe plusieurs avantages qui en font une société de choix pour les investisseurs immobiliers.

5. Ses inconvénients

Aucun statut juridique n’est parfait, la SARL de famille en est l’exemple !

Certains inconvénients sont à prendre en compte avant de vous lancer :

- Le caractère familial obligatoire peut vite s’avérer contraignant pour les associés

- La comptabilité est lourde

- Les statuts sont très réglementés

6. Comment diviser par 2 vos frais comptables ?

Ce sont toujours les mêmes questions qui reviennent :

- A qui confier votre déclaration des revenus locatifs ?

- Quel budget prévoir ?

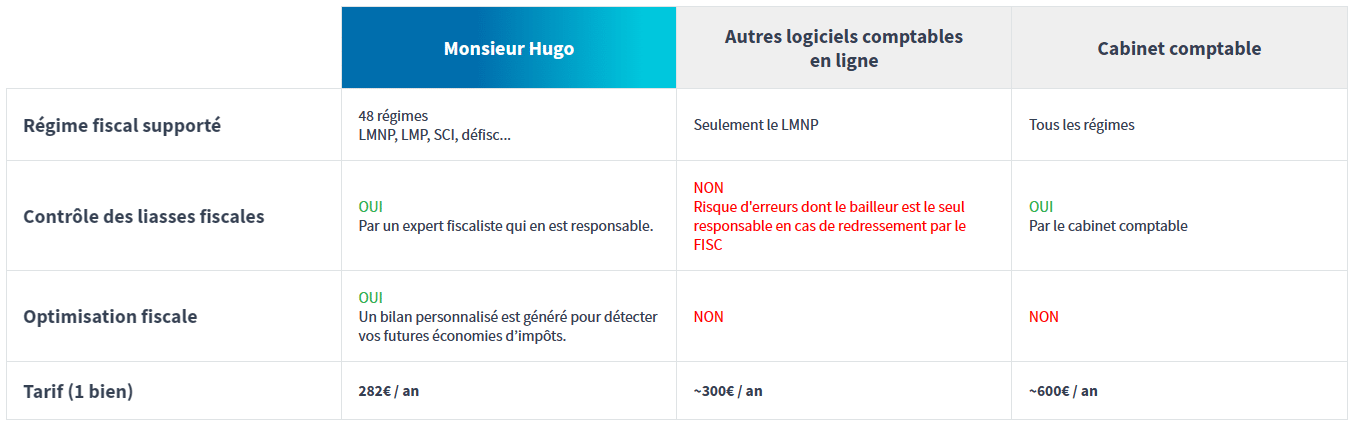

Vous avez 3 solutions pour faire votre déclaration fiscale :

Soit passer par des solution logiciels comptable en ligne qui ne supportent que le LMNP détenu en nom propre.

Soit la voix royale avec un expert-comptable.

Soit la solution disruptive proposée par le service fiscal de Monsieur Hugo qui combine tous les avantages : avoir son propre expert-comptable avec des frais réduits de moitié.

En synthèse :

Quel coût prévoir ?

Je vous conseille de vous faire accompagner par un expert-comptable. Le coût moyen est compris entre 550€ et 650€ / an.

Pour information, le service fiscal proposé par Monsieur Hugo est de 282€/an. Soit deux fois moins cher qu’un cabinet d’experts comptables traditionnel.

Les coûts ont pu être divisés par 2 car une bonne partie du traitement comptable a été automatisé : ainsi les experts comptables de Monsieur Hugo se concentrent sur l’essentiel : contrôler les liasses fiscales, les transmettre aux impôts et conseiller par téléphone / mail les investisseurs.

Un bilan personnalisé est même remis à l’investisseur pour optimiser sa fiscalité et identifier les économies d’impôts 😀.

Le service fiscal de Monsieur Hugo couvre plus de 48 régimes fiscaux différents (SCI à l’IS, SCI à l’IR, SARL de famille, SAS, toutes les lois de défisc – Pinel, Borloo….).

La société civile immobilière (SCI)

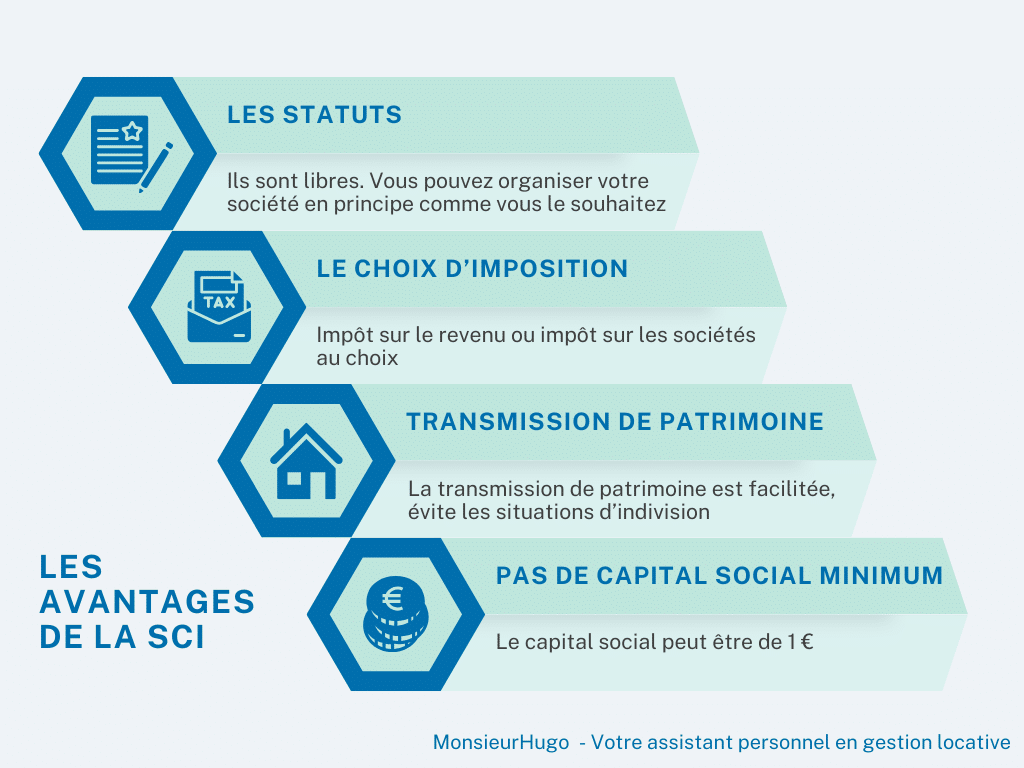

La société civile immobilière, couramment appelée « SCI », est une société dont la création a pour but la gestion d’un patrimoine immobilier.

Généralement, ce patrimoine immobilier est mis en location pour générer des revenus locatifs. La transmission de patrimoine est également un versant important de la SCI.

1. Son activité

La société civile immobilière (SCI) a en principe, comme son nom l’indique, une activité civile. Il s’agit donc d’une société avec une activité plus restreinte que pour la SARL immobilière de famille.

La SCI ne peut pas être créée pour réaliser des opérations d’achat-revente, tout comme elle ne peut pas, en principe, faire de la location meublée (LMNP), mais c’est un point sur lequel je reviendrais plus tard.

La SCI est surtout utilisée pour la gestion et la transmission de patrimoine.

2. Ses associés

Tout le monde peut être associé d’une SCI !

Vous pensiez qu’il s’agissait uniquement d’une société de famille ?

Vous n’auriez pas totalement tort, puisque la SCI est souvent plébiscitée par les familles qui possèdent un patrimoine, pour en faciliter la transmission.

Pour autant, il ne faut pas oublier que ce caractère familial n’est absolument pas obligatoire.

3. Sa fiscalité

La SCI est une société soumise à l’impôt sur le revenu. Vous pouvez cependant opter pour l’impôt sur les sociétés si vous voulez.

En bref, l’impôt sur les sociétés fonctionne comme ceci :

La société subit, dans un premier temps, une imposition sur les bénéfices. Les bénéfices correspondent aux revenus locatifs générés par les biens de la société, auxquels on retranche certaines charges. Pour simplifier, je pars du principe que vous êtes une PME éligible au taux d’imposition réduit.

Vous bénéficiez alors d’un taux d’imposition de 15% sur la fraction des bénéfices comprise entre 0 et 42 500 € sur 12 mois.

Pour la fraction suivante, c’est un taux fixe de 25% qui s’applique.

Exemple : votre société fait un bénéfice annuel de 50 000 euros. Vous êtes imposé à 15% jusqu’à 42 500 euros, puis à 25% pour les 7 500 euros restants.

Le bénéfice net est ensuite redistribué entre les associés sous forme de dividendes. Il peut aussi être conservé par la société.

Les dividendes sont soit imposés sur le revenu, soit imposés selon un taux fixe de 30% appelé flat tax.

Attention : si vous souhaitez tout de même exercer une activité LMNP avec votre SCI, vous serez soumis à l’impôt sur les sociétés et non plus à l’impôt sur le revenu. Je vous parle du régime LMNP plus bas.

4. Ses avantages

La SCI a aussi (et heureusement) son lot d’avantages.

5. Ses inconvénients

En top des inconvénients de la SCI,

Le premier point qui peut vous rebuter,

Je demande…

(Quel suspens)

L’impossibilité, en principe, d’exercer une activité commerciale.

Pas d’activité commerciale = pas de LMNP. Je n’en parle toujours pas ici, patience, c’est dans le prochain paragraphe 😉 D’ailleurs, ça veut aussi dire pas d’achat-revente à titre habituel, alors attention !

Autrement, la grande liberté dans la rédaction des statuts peut être à double tranchant, et la responsabilité illimitée des associés peut faire peur.

Le choix du régime LMNP

Le régime LMNP, abréviation de loueur en meublé non professionnel ou parfois location meublée non professionnelle, est de plus en plus populaire.

Et pour cause !

Vous le savez, j’adore vous partager les bons plans quand il s’agit d’immobilier (et pas que) ! Si vous avez déjà un peu parcouru le blog, vous avez bien compris que le régime LMNP je l’aime bien (beaucoup).

Vous trouverez ici un article complet qui vante clairement les mérites du statut LMNP. Pour le résumer ici, louer meubler peut permettre :

- De louer plus cher et donc d’être plus rentable

- De choisir entre le régime d’imposition micro-bic et le régime réel

- De déduire les charges

- D’imputer les déficits

- De déduire les amortissements

En bref, beaucoup d’avantages pour peu d’inconvénients (ce que nous recherchons tous et toutes).

SAUF QUE !

C’est là que le bât blesse.

Le régime LMNP, c’est une activité commerciale.

Si vous avez été de bons élèves bien sages jusqu’ici, vous avez compris que la SCI ne permet pas, en principe, d’exercer une activité commerciale. Alors que la SARL de famille, si.

J’ai d’ailleurs rédigé un article pour vous montrer que la SARL de famille et le régime LMNP constituent LE duo gagnant de l’investissement immobilier.

Donc, pour opter pour le régime LMNP et faire de la location meublée, il faut se tourner vers la SARL de famille en priorité.

Si malgré tout, la SCI est votre choix favori, vous pourrez tout de même faire de la location meublée, mais au prix de votre imposition sur le revenu (vous pouvez lui dire adieu, et dire bonjour à l’impôt sur les sociétés).

Tableau comparatif des avantages et inconvénients de la SARL de famille et de la SCI

BONUS : des exemples concrets pour vous aider à choisir en SARL de famille et SCI

Après ce dossier comparatif, vous devriez être en mesure d’orienter votre décision vers la SARL de famille ou vers la SCI.

Mais vous le savez, j’aime vous proposer du concret.

Alors pour terminer cet article en beauté, j’ai sélectionné plusieurs exemples pour vous aider à choisir le statut juridique qui vous convient.

J’ai envie de davantage de sécurité, j’ai peur d’investir

- Je choisis la SARL de famille. Grâce à la responsabilité limitée des associés, vous ne participez aux pertes qu’à concurrence de vos apports. Votre patrimoine personnel n’est pas impacté. La responsabilité au sein de la SCI est à l’inverse illimitée.

Je veux absolument faire de la location meublée (LMNP)

- Je choisis la SARL de famille. La SARL est une société permettant d’exercer une activité commerciale, contrairement à la SCI qui ne peut exercer qu’une activité civile. Le régime LMNP est une activité commerciale, donc adaptée à la SARL de famille. Si vous choisissez malgré tout la SCI, vous serez soumis à l’impôt sur les sociétés.

J’ai envie de transmettre mon patrimoine à mes enfants

- Je choisis la SCI. La SCI est souvent mise en avant pour son caractère familial, bien que cette société soit ouverte à tout le monde. Cette réputation de la SCI est due à sa praticité lorsqu’il s’agit de la transmission de patrimoine. Elle permet aux héritiers d’échapper au régime d’indivision sur les biens du défunt, régime habituellement automatique lors d’une succession avant partage.

Je veux investir en famille

- Vous pouvez en principe choisir les deux ! Si vous souhaitez investir avec un frère, une sœur ou votre époux, SARL de famille et SCI sont des choix indifférents. Si vous souhaitez investir avec de la famille plus éloignée, comme un grand-oncle, vous ne pourrez pas opter pour la SARL de famille. À noter que la SCI est ouverte à tout le monde, famille ou non.

Je veux investir avec des amis

- Je choisis la SCI. Il n’est pas possible de créer une SARL de famille avec des amis, ou tout autre personne extérieure à la famille. La SCI est ouverte à tout le monde. Si vous ne voulez pas d’une SCI, vous pouvez toujours opter pour la SARL classique. Attention aux conséquences fiscales.

Je n’aime pas la comptabilité et l’administratif

- Je choisis Monsieur Hugo 😉

Monsieur Hugo est la 1ère plateforme de gestion locative qui traite vos pannes, fuites, litiges, impayés et tous les frais d’artisans, avocats… sont pris en charge par Monsieur Hugo.

Mais ce sont aussi des experts comptables et des fiscalistes spécialisés en droit immobilier qui vous accompagnent au quotidien :

- Pour choisir votre meilleure stratégie fiscale (LMNP, LMP, SCI à l’IS / IR, Revenus Foncier, Holding, SAS…)

- Pour produire vos liasses fiscales et les transmettre aux impôts.

- Pour optimiser votre fiscalité et réduire vos impôts.

Pour en savoir plus et prendre un RDV avec notre expert en fiscalité, c’est par ici.

Demandez votre RDV par visio où nous répondrons à vos questions sur vos projets immobiliers ou de déclaration fiscale que vous pouvez nous confier.

)